اظهارنامه ارزش افزوده، مشاهده، ثبت و ورود اظهارنامه

- زمان مطالعه: 7 دقیقه

- تیم تحریریه اوراش

- تاریخ بروزرسانی: شهریور 1, 1404

• صاحبان مشاغل و کسبوکارهای مشمول مالیات ارزش افزوده

• حسابداران و مدیران مالی شرکتها

• مشاوران مالیاتی و حقوقی

• کارشناسان امور مالیاتی سازمانها

• دانشجویان حسابداری و مالیات

اظهارنامه مالیات ارزش افزوده سال 1402، نحوه پرداخت تا مهلت و جریمه عدم تسلیم اظهارنامه الکترونیکی ارزش افزوده

ارسال اظهارنامه الکترونیکی ارزش افزوده چیست؟

اظهارنامه ارزش افزوده از دوره سوم (دی ماه) سال 1401 از طریق سامانه درگاه ملی خدمات مالیاتی تکمیل و ارسال و پرداخت می گردد. در مقاله های قبلی به قانون مالیات بر ارزش افزوده و معافیت های آن و فراخوانهای قانون مالیات بر ارزش افزوده پرداختیم تا شما عزیزان از آخرین تغییرات قانون و فراخون ها مطلع گردید.

در این باره می توانید مقالات زیر را نیز مطالعه نمایید:

مالیات بر ارزش افزوده ، قانون و فراخوان ، مشمولان ، افراد و گروه ها

قانون مالیات بر ارزش افزوده و معافیت های آن

جهت خرید نرم افزار به مشاوره نیاز دارید!؟

شماره تلفن همراه خود را وارد کنید کارشناسان ما با شما تماس خواهند گرفت.

انواع اظهارنامه ارزش افزوده

1- اظهارنامه ارزش افزوده عادی

شامل كالاها و خدماتی است كه نرخ مالیات و عوارض ارزش افزوده آنها معادل نه درصد است. تقریبا تمامی اشخاص مشمول ارزش افزوده مكلف به ارسال اظهارنامه عادی هستند مگر برخی كالاهای خاص كه اظهارنامه متفاوتی دارند.

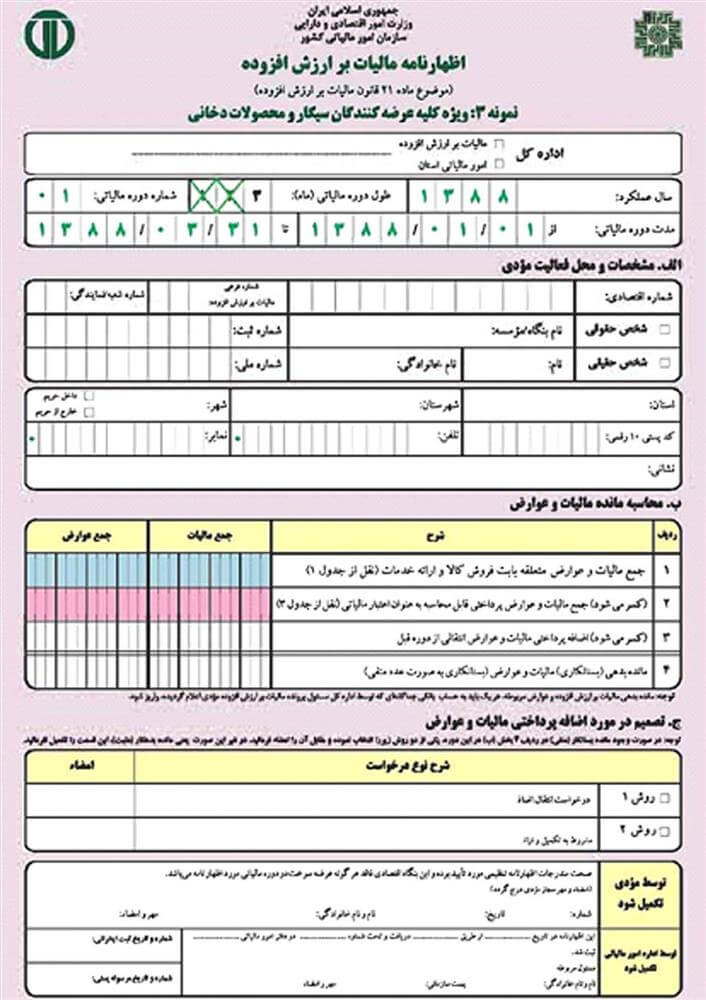

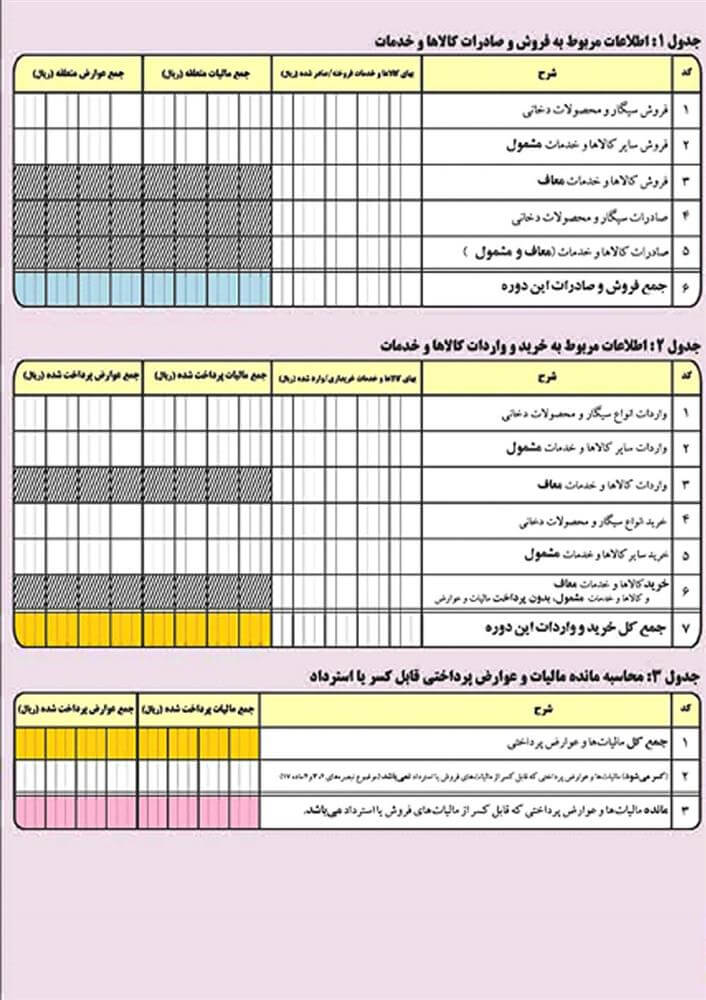

2- اظهارنامه مالیات ارزش افزوده دخانیات

انواع سیگار و محصولات دخانی مثل توتون، تنباكو و غیره كه تولید داخل كشور، وارداتی یا تولید داخل ایران که نشان بین المللی داشته باشند طبق ماده 26 قانون شامل نرخ های متفاوت ارزش افزوده از 10% تا 65% هستند. البته از سال دوم اجرای قانون ارزش افزوده هر سال 5% به نرخ مربوطه افزوده میشود تا به نرخ مقرر شده در قانون برسند.

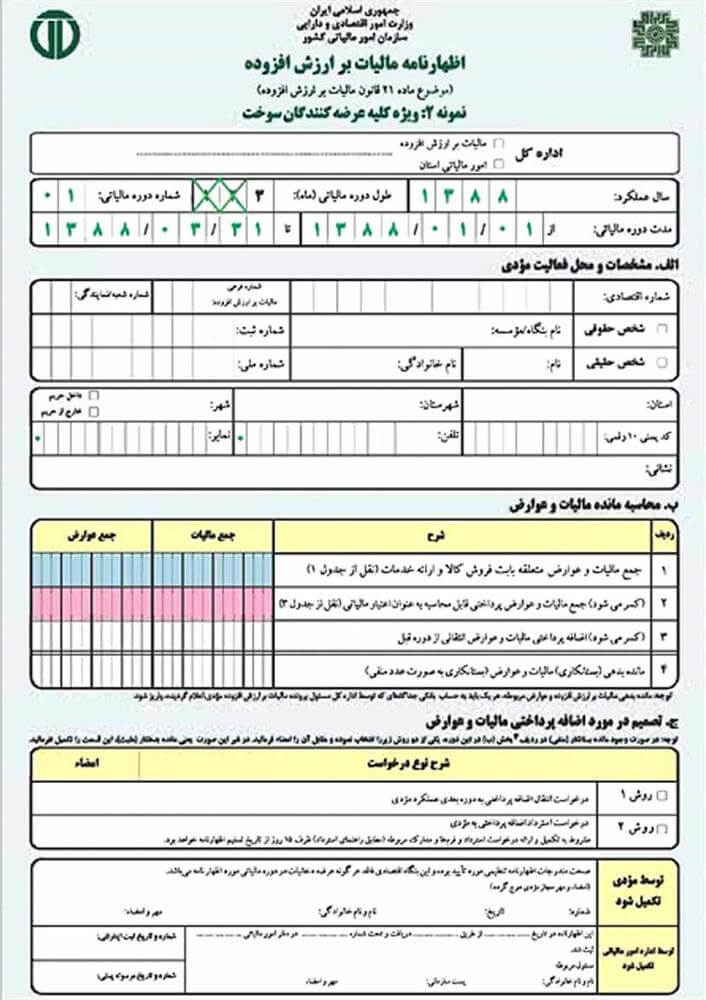

3- اظهارنامه مالیات ارزش افزوده سوخت

مربوط به انواع بنزین، نفت و غیره است و همچنین نرخ ارزش افزوده آن بستگی به نوع سوخت 15% یا 30% است.

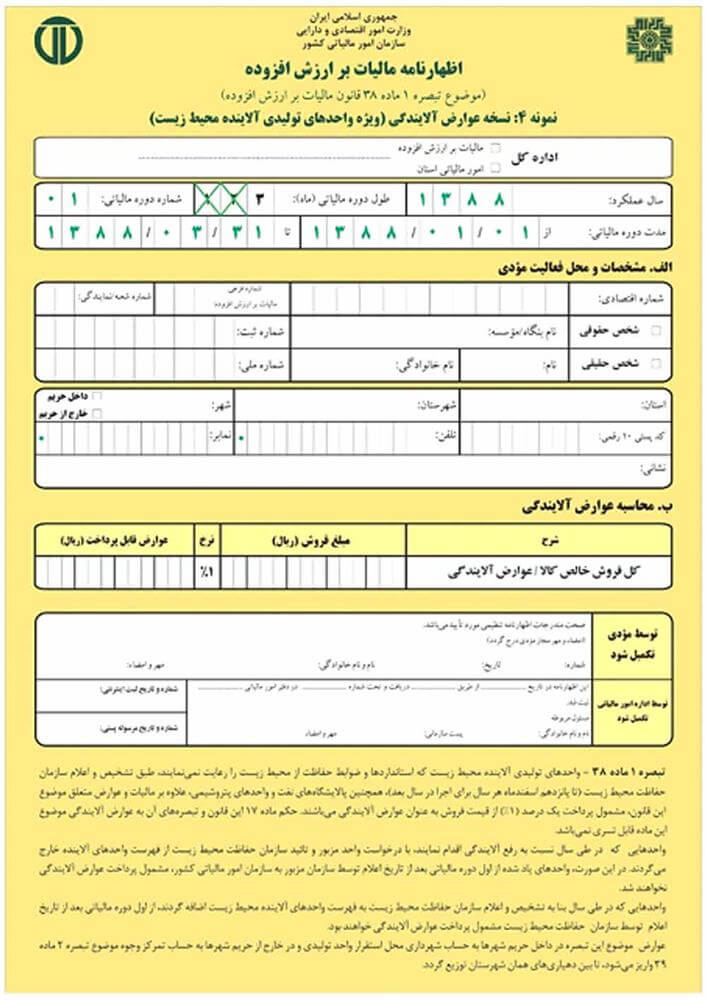

4- اظهارنامه ارزش افزوده عوارض آلایندگی

مربوط به واحدهای تولیدی، صنعتی، معدنی و خدماتی آلاینده، طبق تشخیص سازمان حفاظت محیط زیست بر اساس معیارهایی نظیر شدت، مدت، و نوع و مکان آلایندگی با حداقل نرخ نیم درصد و حدکثر نرخ یک و نیم درصد نسبت به ماخذ فروش یا خدمات از واحدهای آلاینده تحت عنوان عوارض سبز مطالبه نمایند.

نرخهای ارزش افزوده طبق ماده 29 قانون ارزش افزوده تعیین شده است. به طور كلی اولین بار كه اظهارنامه ارزش افزوده در مهلت مقرر به سازمان ارسال شود به آن اظهارنامه اصلی گفته میشود. حال اگر قبل از اتمام مهلت مقرر و پس از ارسال اظهارنامه اصلی متوجه اشتباهاتی شویم و بخواهیم آن را اصلاح كنیم به اظهارنامه بعدی اظهارنامه جایگزین گفته میشود.

مهلت ارسال اظهارنامه ارزش افزوده و پرداخت مالیات بر ارزش افزوده

مشمولین قانون مالیات ارزش افزوده مطابق با فراخوان ها موظف بودند کلیه خریدها و فروشها و همچنین صادرات و واردات مشمول و غیرمشمول خود را در قانون موقت مالیات ارزش افزوده حداکثر ظرف 15 روز پس از پایان هر فصل، به سازمان امور مالیاتی گزارش و نسبت به ارسال و پرداخت اظهارنامه ارزش افزوده الکترونیکی خود اقدام نمایند که با تغییر آن مطابق با قانون دائمی ارزش افزوده، حداکثر طی یک ماه از پایان هر فصل می بایست نسبت به تکمیل، ارسال و پرداخت مالیات و عوارض ارزش افزوده خود اقدام نمایند.

نحوه تکمیل اظهارنامه بر ارزش افزوده

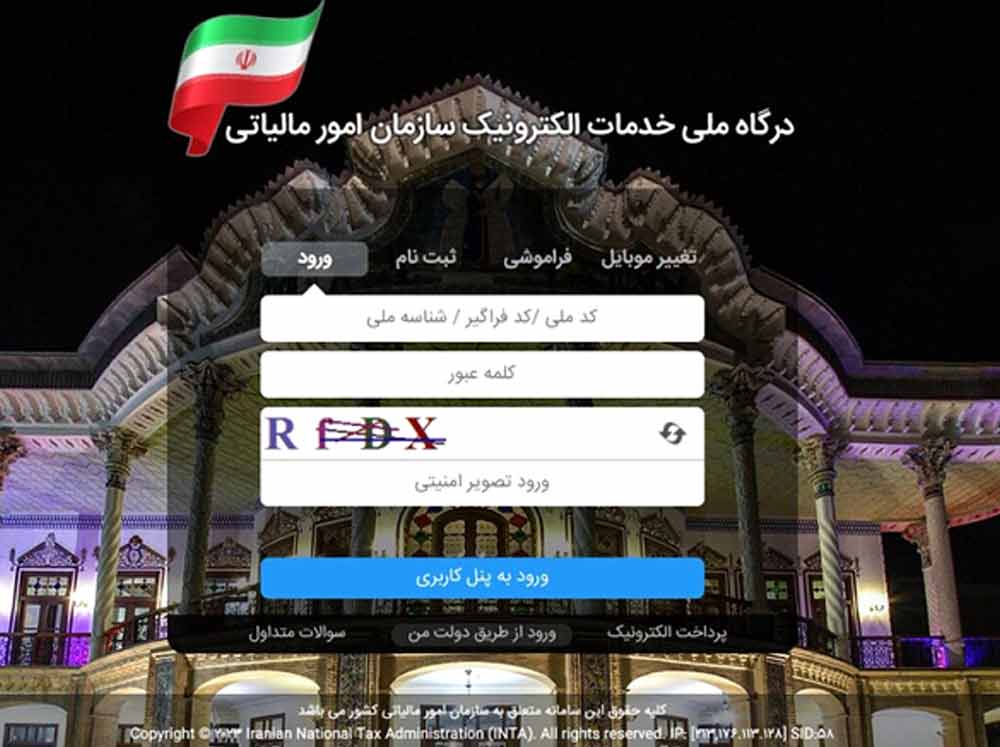

ورود به سامانه درگاه ملی خدمات الکترونیک سازمان امور مالیاتی

در داشبورد خلاصه وضعیت مالیاتی، ارسال اظهارنامه ارزش افزوده را انتخاب کنید.

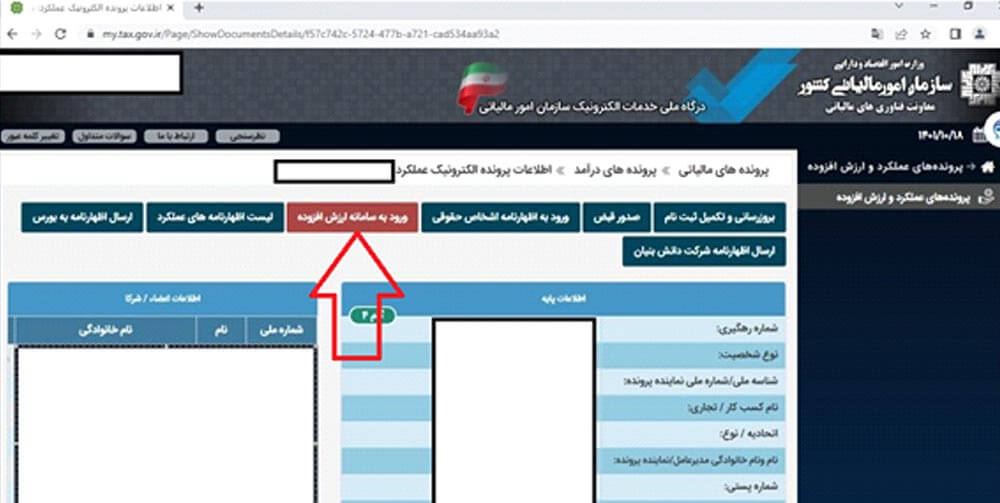

پس از ورود به فهرست پرونده های مالیاتی، کلیه پرونده ها را مشاهده میکنید و با انتخاب پرونده به مرحله بعدی میروید.

پس از ورود به فهرست پرونده های مالیاتی، کلیه پرونده ها را مشاهده میکنید و با انتخاب پرونده به مرحله بعدی میروید.

پس از انتخاب پرونده اطلاعات پایه و اطلاعات اعضا و شرکاء را مشاهده کرده و ورود به سامانه ارزش افزوده را انتخاب کنید.

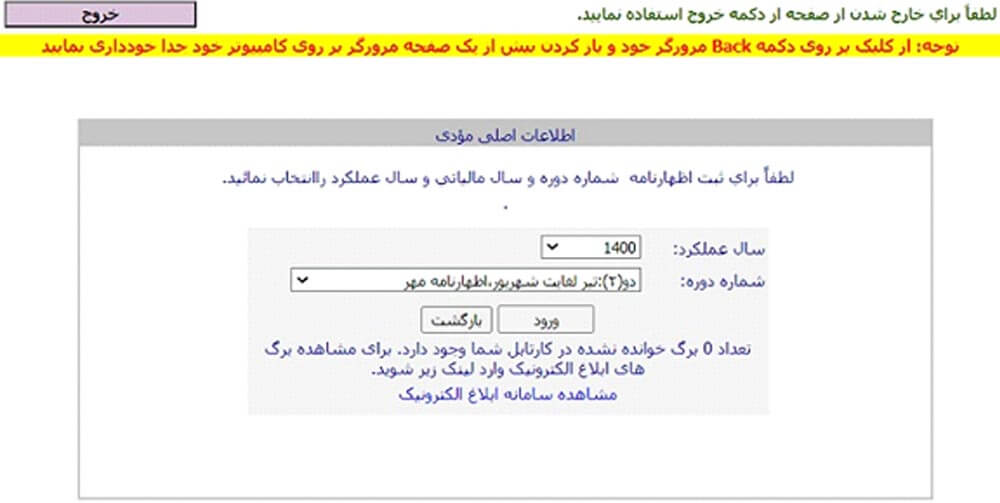

پس از انتخاب ورود به سامانه ارزش افزوده به صفحه زیر هدایت می شوید و تسلیم اظهارنامه عادی را انتخاب کنید.

سال عملکرد و شماره دورهای که قصد تکمیل اظهارنامه ارزش افزوده را برای آن دارید، وارد نموده وارد فضای اظهارنامه شوید.

سال عملکرد و شماره دورهای که قصد تکمیل اظهارنامه ارزش افزوده را برای آن دارید، وارد نموده وارد فضای اظهارنامه شوید.

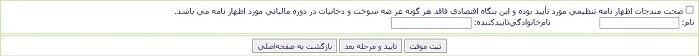

پس از ورود به صفحه زیر هدایت شده و اطلاعاتی را که هنگام ثبت نام در سامانه ثبت نموده اید، به صورت خودکار در فیلدها بارگذاری شده و صحت اطلاعات را بررسی و موارد ناقص را تکمیل نمایید.

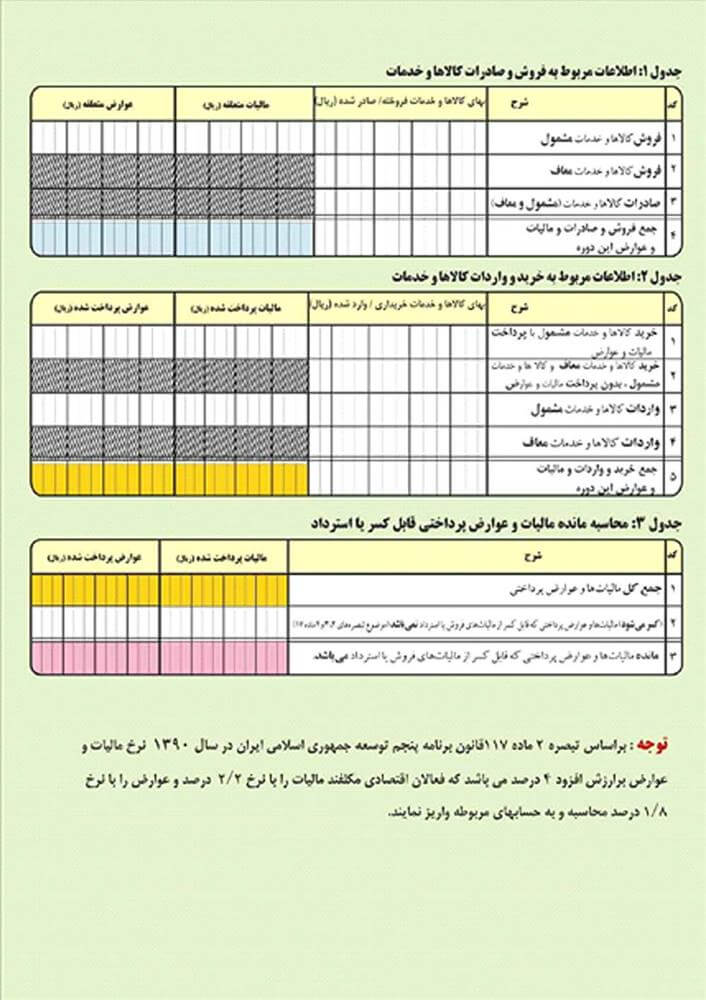

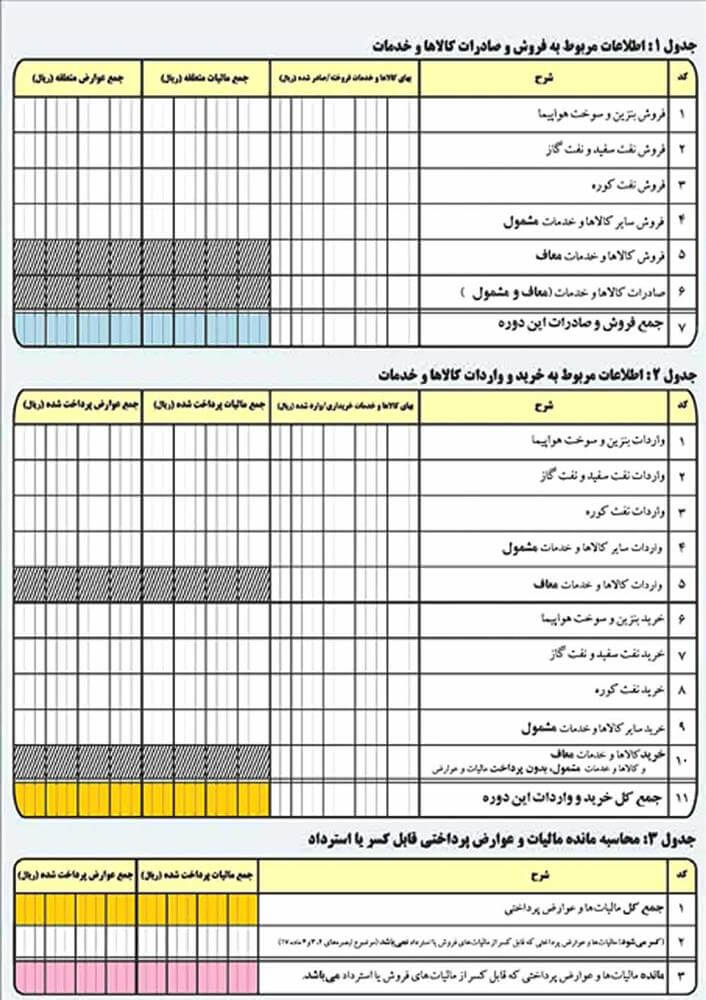

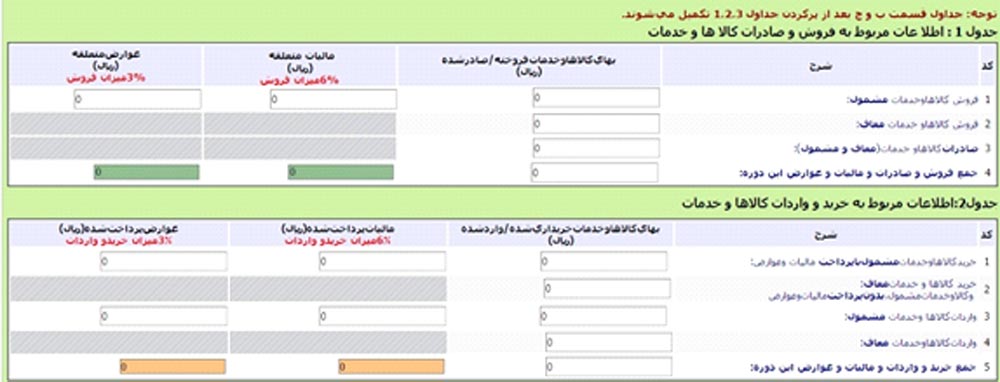

پس از تکمیل اطلاعات مودی، در جدول یک اطلاعات مربوط به فروش و صادرات کالاها و خدمات مشمول و معاف و در جدول دو اطلاعات مربوط به خرید و واردات کالاها و خدمات مشمول و معاف را وارد نموده و جهت ثبت موقت و تایید اظهارنامه مالیات بر ارزش افزوده به پایین صفحه مراجعه نمائید.

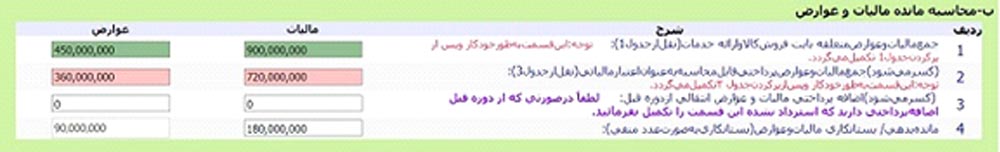

در مرحله بعد و در جدول سه میزان مالیات قابل پرداخت محاسبه و نمایش داده میشود. به این صورت که مالیات و عوارض پرداختی مودی (اعتبار مالیاتی) از مالیات و عوارض دریافتی او کسر شده و باقیمانده به عنوان بدهی مودی نمایش داده میشود. اولین ردیف به صورت خودکار از جدول 2 محاسبه و تکمیل میشود ردیف دوم توسط مودیانی که مالیات و عوارض پرداختی آنها، اعتبار مالیاتی در نظر گرفته نمیشود، تکمیل میشود و سومین ردیف با کسر موارد ردیف دوم از ردیف اول به صورت خودکار محاسبه و تکمیل میشود.

در انتهای اظهارنامه در جدول ب، مالیات و عوارض قابل پرداخت مودی محاسبه میشود در قسمت سبز رنگ مبالغ قابل پرداخت بابت خرید و فروش از جداول 1 و 2 تکمیل میشود و اضافه پرداختیها در دورههای قبلی، در صورت تمایل مودی به صورت دستی وارد شده و در آخر مالیات قابل پرداخت توسط سیستم محاسبه و نمایش داده میشود.

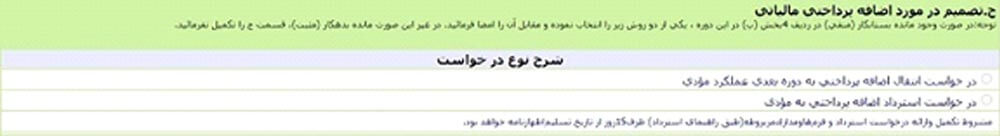

در صورت اضافه پرداختی می توانید درخواست انتقال اضافه پرداختی به دوره بعدی عملکرد یا درخواست استرداد اضافه پرداختی نمائید که در این صورت سازمان امور مالیاتی موظف است اضافه پرداختی شما را طی مدت 30 روز به حساب شما واریز نماید در غیر این صورت موظف به پرداخت جریمه دیرکرد خواهد شد.

در پایان کار، در صورت اطمینان از صحت اطلاعات وارد شده، نام و نام خانوادگی تاییدکننده را ثبت نموده و ابتدا ثبت موقت و سپس گزینه تایید و مرحله بعد را انتخاب نمایید.

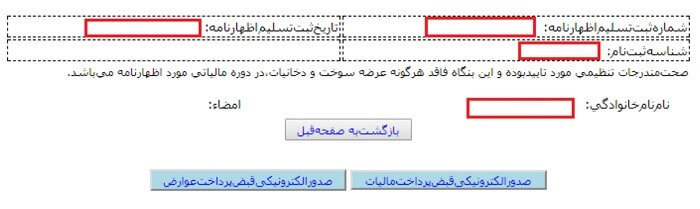

در این مرحله یک پیش نمایش از اطلاعات وارد شده نمایش داده شده و در صورتی که اطلاعات مندرج در آن مورد تایید است، میتوانید تایید نهایی و ارسال اطلاعات (در صورت نداشتن امضای دیجیتال) یا تایید نهایی و ارسال اطلاعات با امضای دیجیتال (در صورت داشتن امضای دیجیتال) را انتخاب نمایید تا در نهایت کد رهگیری در پایین صفحه نمایش داده شود.

در این مرحله یک پیش نمایش از اطلاعات وارد شده نمایش داده شده و در صورتی که اطلاعات مندرج در آن مورد تایید است، میتوانید تایید نهایی و ارسال اطلاعات (در صورت نداشتن امضای دیجیتال) یا تایید نهایی و ارسال اطلاعات با امضای دیجیتال (در صورت داشتن امضای دیجیتال) را انتخاب نمایید تا در نهایت کد رهگیری در پایین صفحه نمایش داده شود.

نحوه دریافت قبض پرداخت مالیات ارزش افزوده

چنانچه پس از تکمیل اظهارنامه و قبل از خارج شدن از اظهارنامه، قصد دریافت قبض مالیات خود را دارید از انتهای صفحه دریافت کد رهگیری، گزینه های صدور الکترونیکی قبض پرداخت مالیات و صدور الکترونیکی قبض پرداخت عوارض را انتخاب نمایید.

و اگر در زمان دیگری قصد پرداخت مالیات و عوارض ارزش افزوده خود را دارید پس از خروج از اظهارنامه پس از ورود به سامانه عملیات الکترونیک مالیات بر ارزش افزوده به قسمت قبض الکترونیکی مراجعه نمایید.

و اگر در زمان دیگری قصد پرداخت مالیات و عوارض ارزش افزوده خود را دارید پس از خروج از اظهارنامه پس از ورود به سامانه عملیات الکترونیک مالیات بر ارزش افزوده به قسمت قبض الکترونیکی مراجعه نمایید.

برای پرداخت مالیات بر ارزش افزوده از طریق سامانه عملیات الکترونیک مالیات بر ارزش افزوده، گزینه پرداخت قبوض مالیاتی را انتخاب نمایید.

پس از انتخاب پرداخت قبوض مالیاتی در صفحه زیر بدون نیاز به نام کاربری و کلمه عبور میتوانید قبض خود را پرداخت نمایید.

لازم به ذکر است قبوض مالیات و عوارض ارزش افزوده را نیز می توان از طریق یکی از درگاههای ATM، تلفنبانک، اینترنت بانک و دستگاه POS (کارتخوان) پرداخت نمود و پس از پرداخت قبض از این طریق نیازی به ثبت در سامانه ندارد. جهت پرداخت غیر نقدی ماليات بر ارزش افزوده پس از ورود به سامانه عملیات الکترونیک مالیات بر ارزش افزوده ستون واريز ماليات و عوارض غير نقدي را انتخاب و براي ثبت اطلاعات چک ماليات گزينه ثبت اطلاعات چک ماليات و براي ثبت اطلاعات چک عوارض ، گزينـه ثبت اطلاعات چک عـوارض را انتخاب نمائيد لازم به ذکر است سازمان امور مالیاتی برای عملیات ثبت چک فایل آموزش تهیه نموده است که از این لینک می توانید آن را دریافت و مطالعه نمائید.

دیدگاه کاربران

مطالب مرتبط

- دی 29, 1404

- بدون دیدگاه

- دی 29, 1404

- بدون دیدگاه

- شهریور 1, 1404

- بدون دیدگاه

4 دیدگاه در “اظهارنامه ارزش افزوده، مشاهده، ثبت و ورود اظهارنامه”

مقاله ” اظهارنامه ارزش افزوده ، مشاهده ، ثبت و ورود اظهارنامه” بسیار عالی و کاربرد بود.

ممنون از سایت خوبتون

مقاله عالی و کاربردی بود بخصوص قسمت ” نحوه دریافت قبض پرداخت مالیات ارزش افزوده” ممنون از سایت خوبتون

ممنون از اینکه نظرتون رو با ما به اشتراک گذاشتید.

مودیان اوراش بسیار عالی و کاردرست