مالیات بر ارزش افزوده، قانون، ثبت و پرداخت، گواهی، مشمولان

- زمان مطالعه: 11 دقیقه

- تیم تحریریه اوراش

- تاریخ بروزرسانی: شهریور 1, 1404

• صاحبان مشاغل و کسبوکارها

• حسابداران و مدیران مالی

• مشاوران مالیاتی

• کارشناسان سازمان امور مالیاتی

• دانشجویان حسابداری

مالیات ارزش افزوده چیست؟ لینک مستقیم اعتبار ارزش افزوده ، سایت و استعلام

مالیات بر ارزش افزوده چیست؟

مالیات ارزش افزوده (مالیات VAT) یکی از اصلیترین منابع درآمد دولتها است. وظیفهاصلی این مالیات، تأمین منابع مالی دولت از طریق فروش و خرید کالاها و خدمات است. در حقیقت، این مالیات بر ارزش افزوده به طور معمول توسط افراد یا شرکتها به عنوان بخشی از قیمت کالا یا خدماتی که ارائه میدهند، دریافت میشود، سپس این مبلغ به عنوان مالیات به دولت پرداخت میشود. به طور کلی، این مالیات بر ارزش افزوده بر اساس اختلاف میان قیمت کالا یا خدمات در هر مرحله از زنجیره تأمین، هر مرحله از تولید و توزیع تا خردهفروشی و خدمات نهایی محاسبه میشود. در این فرآیند، مالیات تنها بر ارزش افزوده هر مرحله (یعنی اختلاف بین قیمت فروش و قیمت خرید در هر مرحله) محاسبه میشود و در نهایت توسط مصرفکننده نهایی پرداخت میشود.

جهت خرید نرم افزار به مشاوره نیاز دارید!؟

شماره تلفن همراه خود را وارد کنید کارشناسان ما با شما تماس خواهند گرفت.

تاریخچه مالیات بر ارزش افزوده

اولین بار ایده مالیات بر ارزش افزوده توسط «فون زیمنس» (Von Ziemens) در سال 1951 در کشور آلمان مطرح شد و بطور رسمی تا سال 1954 در هیچ کشوری اجرایی نگردید. از سال 1954 به بعد برزیل، فرانسه، دانمارک و آلمان در زمره کشورهایی بودند که این نوع از مالیات را در نظام مالیاتی کشور خود بهکار انداختند و کرهیجنوبی نیز نخستین کشور آسیایی بود که در سال 1997 با کمک صندوق بینالمللی پول توانست این مالیات را در نظام خود پیاده کند و به دنبال آن کشورهای ترکیه، پاکستان، بنگلادش و لبنان هم نسبت به اجرای این مالیات اقدام کردند.

بیشتر کشورهایی که عضو «سازمان همکاری و توسعه اقتصادی» (OECD) هستند، سیستم مالیاتی شان بر پایه ارزش افزوده است.

مالیات بر ارزش افزوده در ایران دهه 60 و 70 مطرح شده بود تا نهایتا در سال 1387 قانون مالیات بر ارزش افزوده بصورت موقت در مجلس تصویب و برای اجرا ابلاغ شد که پس از رفع ایرادات در قالب قانون دائم مالیات بر ارزش افزوده در تیرماه سال 1400 ابلاغ و از 13 دیماه سال 1400 لازم الاجرا شده است.

نحوه پرداخت مالیات بر ارزش افزوده

در سیستم مالیات برارزش افزوده، هر فروشنده در هنگام فروش کالا و خدمات ، مالیات مورد نظر را به صورتحساب میافزاید و آن را همراه با قیمت کالا و خدمات از مشتری دریافت میکند . نخستین فروشنده مالیات دریافتی را وصول و به دولت پرداخت میکند و در مراحل بعدی هر فروشنده مابهالتفاوت مالیات را از مشتری میگیرد و به حساب اداره امور مالیاتی واریز میکند.

انواع مالیات بر ارزش افزوده

• مالیات بر ارزش افزوده تولیدی

اعمال مالیات هم بر فروش کالاهای مصرفی و هم بر فروش کالاهای سرمایهای صورت میگیرد. یعنی بنگاه اقتصادی با خرید کالا هیچ اعتبار مالیاتی را کسب نمیکند.

• مالیات ارزش افزوده مصرفی

تمام مخارج سرمایه گذاری ناخالص مالیات در ارزش افزوده نوع مصرفی به دلیل این که براساس کالاها و خدمات مصرفی است، حذف میشود.

• مالیات بر ارزش افزوده درآمد

مالیات بر فروش تولید خالص کالاهاست و این گونه پس از کسر هزینه استهلاک به سرمایهگذاری خالص، ارزش افزوده از نوع درآمد به آن تعلق میگیرد.

نرخ مالیات بر ارزش افزوده

مالیات ارزش افزوده از سال 87 با نرخ 3 درصد آغاز شد و به مرور زمان هر ساله این درصد افزایش پیدا کرد تا به امروز که نرخ مالیات ارزش افزوده به 9 درصد رسیده است. از این نرخ 6 درصد به عنوان مالیات ارزش افزوده و 3 درصد به عنوان عوارض ارزش افزوده تقسیم می شد اما از تاریخ اجرایی شدن قانون دائمی مالیات بر ارزش افزوده، به صورت مجموع مالیات و عوارض و با نرخ 9 درصد برای عموم کالاها محاسبه میشود با این حال، کالاهای معدودی هم هستند که یا با نرخ متفاوتی باید مالیات ارزش افزوده را پرداخت کنند و یا از این مالیات معاف هستند بعنوان مثال سیگار و سوخت هواپیما دو کالای خاص هستند که به هر کدام به ترتیب 12 و 20 درصد مالیات ارزش افزوده تعلق می گیرد.

مشاغل و اصناف معاف از مالیات بر ارزش افزوده طبق قانون جدید

طبق مواد 12 و 13 قانون مالیات بر ارزش افزوده، عرضه کالاها و ارائه خدمات زیر از مالیات و عوارض ارزش افزوده معاف هستند:

1) کشاورزی و مشاغل مربوط به آماده سازی و بستهبندی محصولات آن

2) دامپروری و مشاغل مرتبط با تولید و نگهداری دام

3) کلیه فروشندگان کالاهای پرمصرف سبد تغذیه خانوار مانند: انواع گوشت و مرغ و ماهی، لبنیات، نانوایان، خواربار فروشان، میوه و سبزی فروشان، میادین میوه وتره بار

4) تولیدکنندگان و عرضه کنندگان غذای آماده مانند رستورانهای بیرونبر

5) فعالان در حوزه کاغذ و مطبوعات و چاپ

6) تولیدکنندگان و تامین کنندگان مواد اولیه صنایع دستی مانند فرش دستبافت

7) لوازم دندانپزشکی، تجهیزات و لوازم پزشکی و توانبخشی

8) ارائه دهندگان خدمات پیشگیری، تشخیص، درمان و آرامستانها

9) ارائه دهندگان خدمات بورس، بانک و بیمه

10) شاغلین در حوزه آموزش، پژوهش و انتشارات

11) فعالین در زمینه حمل و نقل و لیزینگ

12) شرکتهای تامین نیروی انسانی و خدماتی

13) ارائه دهندگان خدمات هتل (3 ستاره و کمتر) و مهمانپذیرها

14) مشاغل مربوط به تعمیر و نگهداری کالاهای نظامی، دفاعی و امنیتی

کالاهای معاف از مالیات ارزش افزوده

1) کلیه محصولات کشاورزی فرآوری نشده شامل

محصولات خام زراعی و باغی، گیاهان دارویی، محصولات مرتعی، محصولات جنگل (چوب خام)

محصولات گلخانه (مانند سبزی، صیفی، گل و گیاه و انواع قارچ)

2) بذر، نشاء، نهال، سم و کود

3) آب مصارف کشاورزی

4) دام زنده و خوراک دام و طیور

5) کالاهای پرمصرف سبد تغذیهای خانوار شامل

شیر، پنیر و ماست، تخم ماکیان، آرد و نان، انواع گوشت و فرآوردههای گوشتی (مطابق با لیست سالیانه ارسالی وزارت بهداشت به سازمان امور مالیاتی)، برنج و حبوبات و سویا و پروتئین سویا، انواع روغنهای خوراکی اعم از گیاهی و حیوان، شیرخشک مخصوص تغذیه کودکان، تخم مرغ نطفهدار و تبدیل آن به جوجه یک روزه

6) کالاها و مواد اولیه محصولات چاپ و مطبوعاتی شامل : خمیر کاغذ و کاغذ باطله، دفتر تحریر، کاغذ چاپ، تحریر و روزنامه

7) نسخههای کاغذی و الکترونیکی محصولات انتشاراتی مثل : کتاب، روزنامه، مجله و نشریه

8) انواع شمش طلا (وارداتی و داخلی) و انواع حوالههای کاغذی یا الکترونیکی دارای پشتوانه 100% طلا

9) داراییهای غیرمنقول و انواع حوالههای کاغذی یا الکترونیکی مبتنی بر آنها

10) فرش دستباف و مواد اولیه اصلی آن

11) هرگونه انتقال دارایی به صندوقها یا از صندوقهای به عنوان آورده غیرنقد شرکا در صندوقهای سرمایهگذاری پروژه شامل موضوع قانون توسعه ابزارها و نهادهای مالی جدید؛ به منظور تسهیل اجرای سیاستهای کلی اصل 44 قانون اساسی مصوب سال 88 یا شرکتهای فرعی سرمایهگذاری پروژه

12) هرگونه انتقال دارایی از نهادها یا به نهادهای واسط موضوع قانون توسعه ابزارها و نهادهای مالی جدید به منظور تسهیل اجرای سیاستهای اصل 44 قانون اساسی

13) رادار و تجهیزات کمک ناوبری هوانوردی، تجهیزات نظامی و اطلاعاتی موضوع بندهای پ، ت و ث ماده 119 قانون امور گمرکی به شرط تایید وزارت دفاع و پشتیبانی نیروهای مسلح

14) تجهیزات و اقلام با کاربرد صرفا دفاعی، نظامی، انتظامی، امنیتی و اطلاعاتی؛ مطابق با لیست پیشنهادی وزارت دفاع با شرط مصوبه هیئت وزیران

15) انواع دارو و واکسن (انسانی و دامی)، لوازم مصرفی درمانی و لوازم توانبخشی

16) کالاهای وارده همراه مسافر برای استفاده شخصی تا میزان معافیت مقرر در قانون امور گمرک

17) صنایع دستی تولید داخل، موضوع ماده یک قانون حمایت از هنرمندان، استادکاران و فعالان صنایع دستی مصوب سال 1396؛ مطابق با لیست سالیانه ارسالی وزارت میراث فرهنگی به سازمان امور مالیاتی

18) واردات و عرضه کالاهای دامی

19) واردات و عرضه کالاهای مواد اولیه چاپ و مطبوعات

20) واردات و عرضه کالاهای محصولات انتشاراتی

21) واردات و عرضه کالاهای شمش طلا

22) واردات و عرضه کالاهای فرش دستباف

23) واردات و عرضه کالاهای رادار و تجهیزات ناوبری

24) واردات و عرضه کالاهای تجهیزات دفاعی و امنیتی

25) عرضه کالاهای محصولات کشاورزی

26) عرضه کالاهای بذر و نشا و موارد وابسته

27) عرضه کالاهای کالاهای پرمصرف

28) واردات واکسن و لوازم درمانی و توانبخشی با شرط تایید وزارت بهداشت و عدم نمونه مشابه داخلی و چنانچه تولید داخلی ناکافی باشد مشمول نرخ 3% مالیات و با عرضه معافدر داخل کشور

29) واردات کالاهای اهدایی به صورت بلاعوض به سازمانها دولتی، با تایید مراجع ذیربط و دریافت مجوز

نکات

• طبق قانون واردات موارد 1، 2 و 5 بر اساس ماده 9 قانون دائمی مالیات ارزش افزوده مشمول پرداخت ارزش افزوده اعلام شد.

• اعمال معافیتهای مالیاتی در خصوص مواد خوراکی، به شرط دریافت گواهی سلامت از مراجع قانونی ذیصلاح است.

خدمات معاف از مالیات ارزش افزوده

1) خدمات پیشگیری و درمانی، توانبخشی و حمایتی مربوط به انسان و دام

2) خدمات مربوط به عملیات بانکی، مالی، اعتباری، سرمایه گذاری و … مربوط به بانکها، قرض الحسنهها و موسسات مالی و اعتباری

3) خدمات مربوط به انواع بیمه، بازارهای سرمایه و نقل و انتقال سهام و واحدهای سرمایه گذاری

4) خدمات آموزش، پژوهش و انتشارات با مجوز از مراجع ذیصلاح

5) خدمات مربوط به انواع روشهای حمل و نقل و سود حاصل از تسهیلات لیزینگ

6) خدمات ارائه شده توسط شرکتهای نیروی انسانی و خدماتی و شارژ دریافتی شرکتهای خدماتی بابت ارائه خدمات

7) خدمات پذیرایی در هتلهای 3 ستاره و پایینتر، مهمانپذیرها و سایر مراکز اقامتی

8) خدمات مربوط نصب، تعمیر و نگهداری کالاهای نظامی، دفاعی، امنیتی

9) خدمات مربوط به انواع سود، جریمه، کمکهای دولتی، تامین سرمایه نقدی یا غیرنقدی و مواردی از این قبیل

معافیت های مالیات ارزش افزوده قابل استرداد

• صادرات کالاها به خارج از کشور از طریق مبادی خروجی رسمی با ارائه پروانه سبز گمرکی یا برگ خروجی

• صادرات خدمات به خارج از کشور از طریق مبادی خروجی رسمی با ارائه قرارداد مربوط و گواهی انجام کار با تاییدیه نزدیکترین نمایندگی ایران در کشور مقصد یا گواهی ارزآوری با تاییدیه بانک مرکزی

• سایر اسناد و مدارک مثبته

• خدمات معاوضه (سوآپ) نفت خام، فرآوردههای نفتی شامل بنزین، نفت کوره، نفت سفید، گاز مایع و سوخت هوایی و گاز طبیعی و برق

• فروش کلیه فرآوردههای تولیدی شرکتهای پالایش بصورت:

فروش سوختهای هوایی به شرکتهای هواپیمایی خارجی در فرودگاههای داخلی

فروش سوخت در جایگاههای مستقر در نواحی مرزی کشور

• فروش سوخت دارای پروانه صادراتی گمرک ایران به کشتیها (بنکرینگ)

• خرید کالاها در داخل ایران که ظرف دو ماه از تاریخ خرید، همراه مسافران (ایرانی یا خارجی) از کشور خارج میشود با ارائه صورتحساب الکترونیکی یا اسناد و مدارک مثبته

• بلیتهای پروازهای خارجی خریداری شده توسط گردشگران خارجی از شرکتهای ایرانی هنگام خروج از کشور با ارائه صورتحساب الکترونیکی یا اسناد و مدارک مثبته

تبصره

مالیات و عوارض خرید برای صادرات مواد خام و مواد اولیه که در فهرست ماده 141 ق.م.م ذکر شدهاند، مسترد نخواهد شد.

خدماتی که توسط اشخاص حقیقی یا حقوقی ایرانی یا شعب شرکتهای خارجی مقیم ایران ارائه میشود؛ بدون توجه به اینکه محل مصرف خدمات یا مقصد خدمات داخل باشد یا خارج از کشور، مشروط بر اینکه مستقیم یا غیرمستقیم، ارز حاصل وارد کشور شود، صادرات محسوب میشود.

مهلت تسلیم و ارسال و ثبت اظهارنامه ارزش افزوده

هر سه ماه یا در پایان هر فصل به مدت 15 روز به مالکان مشاغل و کسب و کارها مهلت داده میشود تا با مراجعه به سامانه مالیات بر ارزش افزوده، ابتدا اظهارنامه ارزش افزوده را تکمیل و سپس نسبت به پرداخت مالیات اقدام نمایند.

مالیات بر ارزش افزوده تفكری است كه چندین دهه از تجربه مثبت آن در سایر كشورها گذشته و مورد تاكید اكثر صاحبنظران و كارشناسان اقتصادی و مالیاتی، بانك جهانی و صندوق بین الملی پول است. در واقع این مالیات رایج ترین مالیات در دنیای امروز محسوب میشود و در بسیاری از كشورها ضمن تامین بیشتر عدالت اجتماعی نسبت به سایر مالیاتها و بدون از بین بردن انگیزه سرمایهگذاری و تولید، به عنوان منبع درآمد جدیدی درجهت افزایش درآمدهای دولت بكار برده شده است.

ماده 13 و 18 قانون مالیات بر ارزش افزوده

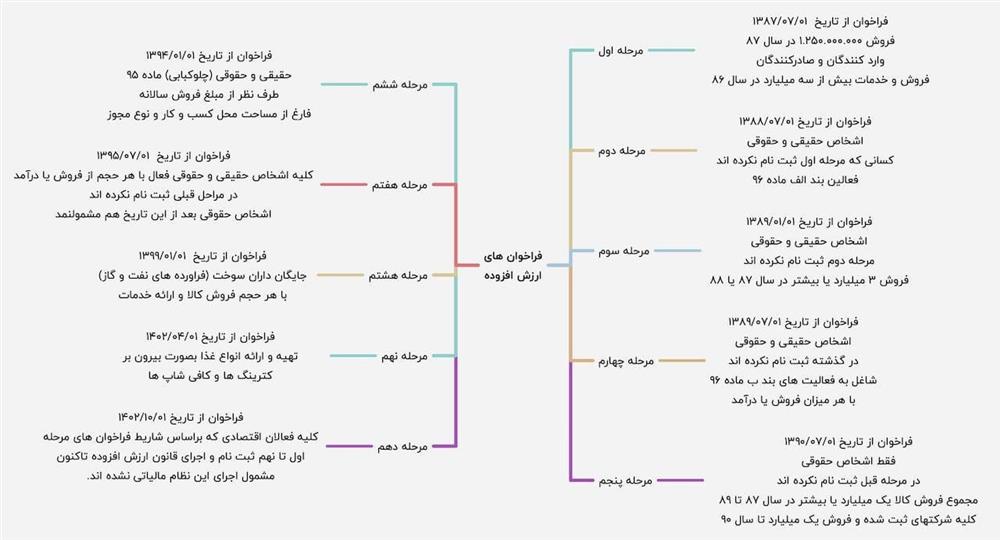

به موجب ماده 13 قانون مالیات بر ارزش افزوده مصوب 1400/3/2، از آن جایی که تا زمان راه اندازی سامانه مودیان ترتیبات ثبت نام حسب مقررات قانون مالیات بر ارزش افزوده مصوب سال 1387 می باشد، لذا بنا به اختیارات حاصل از مقررات ماده 18 قانون مالیات بر ارزش افزوده مصوب 1387/2/17، كليه اشخاص حقيقي و حقوقي كه براساس شرایط فراخوانهای مراحل اول تا دهم مشمول اجراي این نظام مالیاتی هستند.

ماده 12 قانون مالیات ارزش افزوده

ماده 12 از قانون مالیات ارزش افزوده معمولا به تعیین نرخهای مالیات ارزش افزوده اختصاص دارد. این ماده ممکن است شامل مفاهیمی مانند نرخهای استاندارد مالیات ارزش افزوده و نرخهای ویژه برای برخی اقلیمها، صنایع یا کالاها و خدمات خاص باشد. در بسیاری از سیستمهای مالیاتی، نرخهای مالیات ارزش افزوده میتواند متفاوت برای دستههای مختلف کالاها و خدمات باشد، بهطوریکه برخی از کالاها و خدمات ممکن است به نرخهای کمتر یا بیشتری مشمول این مالیات باشند. همچنین، ممکن است در این ماده شرایط و استثناءهای مربوط به اعمال یا عدم اعمال مالیات بیان شده باشد. به عنوان مثال، ماده 12 ممکن است در مورد نرخهای مالیات ارزش افزوده معافیتها و استثناءت، مانند صادرات، فعالیتهای خاص صنعتی و … توضیحاتی را فراهم کند.

فراخوان مرحله اول مالیات ارزش افزوده از ابتدای مهرماه سال 1387

- تمامی وارد کنندگان

- تمامی صادرکنندگان

- تمامی فعالان اقتصادی که مجموع فروش کالاها و ارائه خدمات آنها در سال 1386 سه میلیارد ریال یا بیشتر بوده است.

- کلیه فعالان اقتصادی که مجموع فروش کالاها و ارائه خدمات آنها در پنج ماهه آغازین سال 1387، یک میلیارد و دویست پنجاه میلیون ریال یا بیشتر بوده است.

فراخوان مرحله دوم مالیات ارزش افزوده از ابتدای مهرماه سال 1388

- کارخانه جات و واحدهای تولیدی دارای جواز تأسیس و پروانهی بهره برداری از وزارتخانه ی ذیربط

- بهرهبرداران معادن

- ارائه دهندگان خدمات حسابرسی، حسابداری و دفترداری و همچنین خدمات مالی

- حسابداران رسمی شاغل و موسسات حسابرسی عضو جامعه حسابداران رسمی ایران

- ارائه دهندگان خدمات مدیریتی و مشاورهای

- ارائه دهندگان انواع خدمات انفورماتیک، رایانهای اعم از سخت افزاری، نرم افزاری و طراحی سیستم

- متلها و هتلهای سه ستاره و بالاتر

- بنکداران، عمده فروشها، فروشگاه های بزرگ، واسطههای مالی، نمایندگان توزیع کالاهای داخلی و وارداتی و صاحبان انبارها

- نمایندگان موسسههای تجاری و صنعتی، اعم از داخلی و خارجی

- مؤسسات حمل و نقل موتوری و باربری دارای مجوز از مراجع ذیربط، زمینی، دریایی و هوایی باربری به جز واحدهایی که صرفاً به امر حمل و نقل مسافر اشتغال دارند

- مؤسسات مهندسی و مهندسی مشاور

- مؤسسات تبلیغاتی و بازاریابی

فراخوان مرحله سوم قانون مالیات ارزش افزوده از ابتدای سال 1389

کلیه اشخاص حقیقی و حقوقی که بر اساس شرایط فراخوان های مراحل اول و دوم ثبت نام، مشمول اجرای نظام مالیات بر ارزش افزوده نگردیدهاند، در صورتی که در سال 1387 یا 1388 مجموع فروش کالاها ارائه خدمات غیر معاف یا معاف و غیر معاف آنها سه میلیارد ریال و بالاتر است.

یکی از انواع مالیات های مستقیم، مالیات بر درآمد صاحبان مشاغل و اصناف است. در این باره می توانید ، مقاله ” دستورالعمل تبصره ماده 100 قانون مالیات های مستقیم ” را مطالعه نمایید.

فراخوان مرحله چهارم مالیات ارزش افزوده از ابتدای مهرماه سال 1389

- کلیه اشخاص حقیقی و حقوقی که براساس شرایط فراخوان های سه مرحله قبلی ثبت نام، مشمول اجرای نظام مالیات بر ارزش افزوده نگردیده اند، در صورتی که شاغل به فعالیتهای ذیل از جمله فعالیتهای موضوع بند «ب» ماده 96 قانون مالیاتهای مستقیم باشند، با هر میزان فروش یا درآمدی که داشته باشند.

- صاحبان کارگاههای صنعتی اعم از صنفی و غیر صنفی که دارای حداقل برق سه فاز 50 آمپر باشد

- فروشندگان طلا و جواهر

- فروشندگان آهن آلات

- صاحبان تالارهای پذیرائی و رستورانها

- صاحبان متل و هتلهای یک و دو ستاره و هتل آپارتمان

- صاحبان نمایشگاهها و فروشگاههای خودرو و بنگاه معاملات املاک

- صاحبان تعمیرگاههای مجاز خودرو

- چاپخانه داران

- صاحبان دفاتراسناد رسمی

- صاحبان مراکز ارتباطات رایانهای، دفاتر خدمات ارتباطی دفتر خدمات مشترکین تلفن همراه و آژانسهای پستی و دفاتر خدمات دولت الکترونیک، پلیس +10 و دفاتر خدمات الکترونیک شهر

- صاحبان دفاتر خدمات مسافرتی و جهانگردی

- صاحبان سینماها، تماشاخانهها و مکانهای تفریحی و ورزشی

فراخوان مرحله پنجم قانون مالیات ارزش افزوده از ابتدای مهرماه سال 1390

کلیه اشخاص حقوقی که بر اساس شرایط فراخوان های چهار مرحله قبلی ثبت نام، مشمول اجرای نظام مالیات بر ارزش افزوده نگردیده اند، در صورتی که در هر یک از سالهای 1387، 1388 و یا 1389 مجموع کالاها و ارائه خدمات غیر معاف یا معاف غیر معاف آنها یک میلیارد ریال و بیشتر باشد.

فراخوان مرحله ششم مالیات ارزش افزوده از ابتدای سال 1394

اشخاص حقوقی و همچنین حقیقی صرف نظر از مبلغ فروش سالانه موضوع ماده 98 قانون مالیاتهای مستقیم که به فعالیتهای چلوکبابیها، سالنهای غذاخوری، سفره خانههای سنتی و اغذیه فروشیهای زنجیرهای با مالکیت واحد و با نام و نشان و عنوان تجاری واحد فارغ از مساحت محل کسب و کار و نوع مجوز اشتغال دارند

فراخوان مرحله هفتم مالیات ارزش افزوده از ابتدای مهرماه سال 1395

کلیه اشخاص حقوقی فعال با هر حجم از فروش و یا درآمد از محل عرضه کالا و ارائه خدمات مشمول که موجب فراخوانهای شش مرحله قبلی ثبت نام، تاکنون برای اجرای قانون فراخوان نشده اند، به استثنای اشخاص حقوقی با فعالیتهای صرفاً معاف موضوع ماده 12 قانون مالیات بر ارزش افزوده

فراخوان مرحله هشتم مالیات ارزش افزوده از ابتدای سال 1399

کلیه جایگاه داران سوخت فرآوردههای نفت و گاز با هر حجم از فروش یا درآمد کالا و ارائه خدمات که به موجب فراخوانهای هفت مرحله قبلی ثبت نام، تاکنون برای اجرای قانون فراخوانده نشدهاند، مشمول اجرای قانون مالیات بر ارزش افزوده از ابتدای سال 1399 خواهند شد.

فراخوان مرحله نهم مالیات ارزش افزوده از ابتدای تیرماه سال 1402

- كليه اشخاص حقيقي و حقوقي كه براساس شرایط فراخوانهای هشت مرحله قبلی ثبت نام، و اجراي قانون مالیات بر ارزش افزوده تاکنون مشمول اجراي این نظام مالیاتی نشدهاند.

- تهیه و ارائه انواع غذا به صورت بیرون بر (آشپزخانهها و کترینگ ها) اعم از صنعتی یا خانگی

- کافی شاپ ها

لازم به ذکر است فعالان اقتصادی در حوزه جگرکی، بریانی، آش و حلیم که در فراخوانهای قبلی مشمول ارزش افزوده نبودهاند، مشمول فراخوان مرحله نهم ارزش افزوده نیز نخواهند بود.

فراخوان مرحله دهم مالیات ارزش افزوده از ابتدای دی ماه سال 1402

- فروشندگان حیوانات خانگی شامل سگ، گربه، ماهی و پرنده زینتی و حیوانات وحشی و کلیه مراکز درمانی، بیمارستانها و کلینیکها دامپزشکی و تمامی ارائه دهندگان هر گونه خدمات به این حیوانات

- فروشندگان انواع غذا، لوازم و تجهیزات حیوانات خانگی موضوع بند یک فوق از قبیل پت شاپ ها (فروشگاه لوازم حیوانات خانگی)

- فروشندگان انواع ادوات و آلات موسیقی از هر نوع

- فروشندگان انواع لوازم آرایشی، تجهیزات آرایشگاهی و آرایشی، عطر و ادکلن

- ارائه دهندگان خدمات اخذ پذیرش تحصیلی و مشاوره و راهنمایی در امور تحصیلی خارجی

- ارائه دهندگان خدمات ماساژ از هر نوع

- ارائه دهندگان خدمات طرح و نقشه بهربرداری از معادن و مشاوره فنی، حفاری، آتشیاری و انفجار معدن

- صاحبان آتلیه های عکس و فیلم

- ارائه کنندگان خدمات مربوط به برگزاری سمینار، همایش، کنفرانس، جشنواره، گردهمایی، و انواع مراسم

- فروشندگان انواع عینک آفتابی و لنزهای تماسی

- فروشندگان انواع ضایعات فلزی

- فروشندگان قهوه، کاکائو، نسکافه، پودر و خمیر حاصل از آنها

- فروشندگان انواع لوازم و تجهیزات حفاظتی از قبیل دزدگیر

در پایان لازم به ذکر است که فعالان اقتصادی که واجد شرایط مراحل اول تا نهم ثبت نام و اجرای قانون مالیات بر ارزش افزوده بوده اند، حتی در صورت انطباق با شرایط مشمولیت مرحله دهم ثبت نام این نظام مالیاتی، جزء مودیان مشمول مراحل قبلی ثبت نام و اجرای قانون محسوب و مکلف به اجرای مقررات از تاریخ مشمول فراخوان مربوط، خواهند بود.

فراخوان های ارزش افزوده

چگونگی اتصال به سامانه مودیان : مقاله ” صفر تا صد اتصال به سامانه مؤدیان“

دیدگاه کاربران

مطالب مرتبط

- دی 29, 1404

- بدون دیدگاه

- دی 29, 1404

- بدون دیدگاه

- شهریور 1, 1404

- بدون دیدگاه