صورت حسابهای الکترونیکی چیست؟

- زمان مطالعه: 9 دقیقه

- تیم تحریریه اوراش

- تاریخ بروزرسانی: شهریور 1, 1404

- میزان پیشرفت خواندن شما

- سامانه مودیان, مالیات

- سامانه مودیان, مالیات

- پیشرفته

- هیچ دیدگاهی ثبت نشده

• صاحبان مشاغل و کسبوکارها

• حسابداران و مدیران مالی

• مشاوران مالیاتی

• کارشناسان سازمان امور مالیاتی

• توسعهدهندگان نرمافزارهای مالی

صورتحساب الکترونیکی چیست؟

بر اساس تعاریف قانون پایانه های فروشگاهی و سامانه مودیان، صورتحساب الکترونیکی صورتحسابی است که دارای شماره یکتای مالیاتی بوده و مشخصات و اقلام اطلاعاتی آن متناسب با نوع کسب و کار توسط سازمان تعیین و اعلام می شود.

ویژگی های اصلی صورتحساب الکترونیکی

- به صورت الکترونیکی و از طریق سامانه مودیان صادر می شود

- دارای شماره منحصر به فرد مالیاتی است

- اطلاعات مندرج در آن، در حافظه مالیاتی فروشنده ذخیره می شود

- مشخصات و اقلام اطلاعاتی صورتحساب الکترونیکی، متناسب با نوع کسب و کار توسط سازمان تعیین و اعلام می شود.

شماره منحصر به فرد مالیاتی نیز شماره ای شامل 22 کاراکتر و دارای چهار بخش است، شناسه حافظه مالیاتی (شش کاراکتر)، تاریخ صورتحساب (پنج کاراکتر)، سریال داخلی صورت حساب (ده کاراکتر) و ارقام کنترلی (یک کاراکتر) که به هر صورتحساب اختصاص داده می شود.

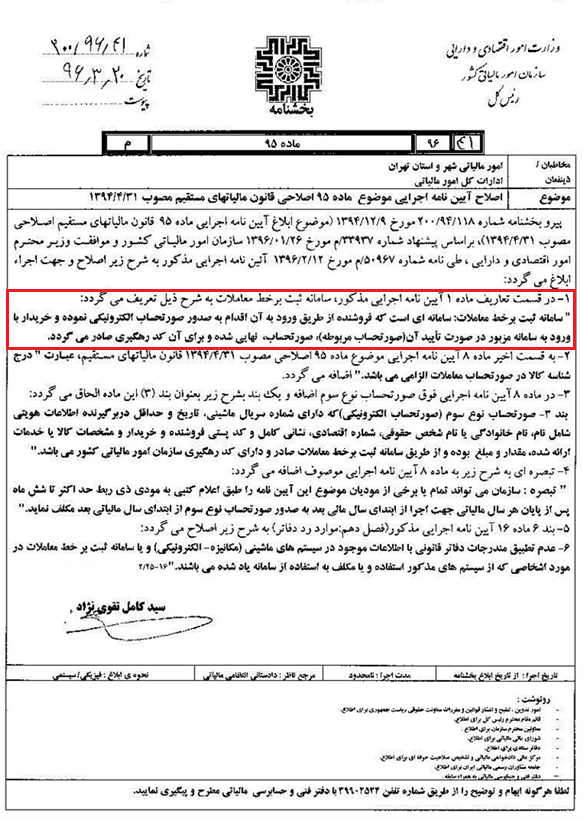

به موجب ماده ۱ آئین نامه اجرایی ماده ۹۵ قانون مالیات های مستقیم صورتحساب عبارت است از:

فرمی که دارای شماره منحصر به فرد مالیاتی که در نوع الکترونیکی آن، اطلاعات در حافظه مالیاتی ذخیره می شود. مشخصات و اقلام اطلاعاتی صورتحساب، متناسب با نوع کسب و کار توسط سازمان تعیین و اعلام می شود. در مواردی که از دستگاه کارتخوان بانکی یا درگاه پرداخت الکترونیکی به عنوان پایانه فروشگاهی استفاده می شود، رسید یا گزارش الکترونیکی پرداخت خرید صادره در حکم صورتحساب است.

انواع صورتحساب

از آنجا که صدور صورتحساب مناسب یکی از اصلی ترین ارکان اجرای صحیح سامانه مودیان است، سازمان امور مالیاتی طی اطلاعیه ای انواع صورتحساب های معتبر از سوی سازمان امور مالیاتی را به شرح زیر معرفی نمود:

- • صورتحساب الکترونیکی

- • صورتحساب غیرالکترونیکی (کاغذی)

صورتحساب الکترونیکی

صورتحساب های الکترونیکی دارای شماره منحصر به فرد مالیاتی که از منظر ماهیت و اطلاعات درج شده در آن و همچنین اعتبار مالیاتی به سه نوع زیر طبقه بندی می شوند:

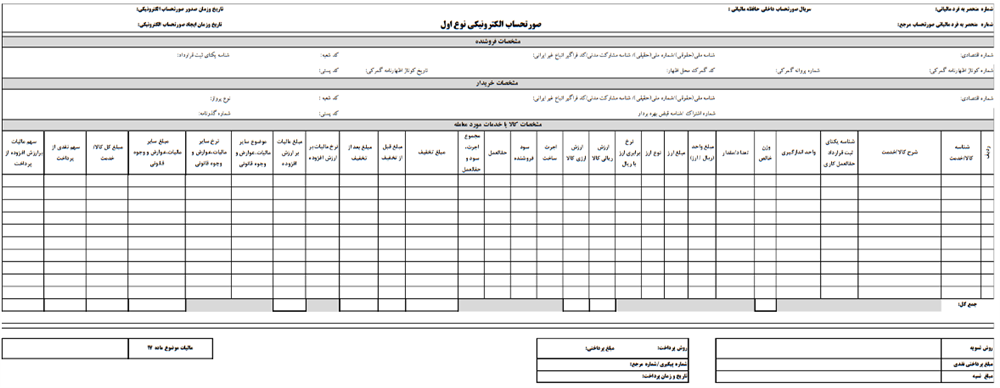

صورتحساب الکترونیکی نوع اول

صورتحساب الکترونیکی نوع اول یا همان صورتحساب با اطلاعات کامل صورتحسابی است که توسط فعالان اقتصادی شامل شرکت ها، موسسات و صاحبان مشاغل و… صادر می گردد که مشتریان آن ها نیز فعال اقتصادی هستند که شامل اطلاعاتی از قبیل:

- نوع فروش شامل مواردی از قبیل بورس کالا، بورس انرژی، سامانه تدارکات الکترونیکی دولت، حق العمل کاری، پیمانکاری، داخلی، صادراتی و نظیر آن

- نوع خریدار شامل مصرف کننده نهایی حقیقی یا فعال اقتصادی

- تاریخ و زمان صدور شامل ساعت، دقیقه و ثانیه

- اطلاعات هویتی شامل نام، نام خانوادگی یا نام شخص حقوقی، شماره اقتصادی، شناسه یا کد ملی یا شناسه فراگیر اتباع خارجی، نشانی کامل و شماره پستی، شماره شعبه، برای هر دو شخص فروشنده و خریدار

- مشخصات کالا یا خدمات ارائه شده شامل شناسه کالا یا خدمت شرح کالا یا خدمت

- واحد سنجش شامل مقدار یا تعداد

- مبلغ شامل واحد (نرخ) و مبلغ کل، تخفیفات، مالیات بر ارزش افزوده

- سایر عوارض و مبلغ سایر عوارض آن

- مقدار پرداخت شامل نقدی و مقدار نسیه آن حسب مورد

صورتحساب نوع اول تنها صورتحساب الکترونیکی است که اعتبار مالیات بر ارزش افزوده پرداختی آن توسط خریدار قابل قبول بوده و همچنین خرید و هزینه آن در حساب مالیاتی مودیان قابل قبول است.

صورتحساب نوع اول دارای ۷ الگو می باشد که هر یک از این الگوها برای کسب و کارها و کالاهای مختلف مورد استفاده قرار می گیرد و هر یک حاوی اطلاعات مخصوص به خود می باشد که عبارتند از:

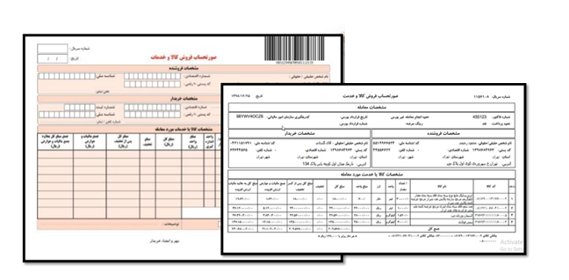

- • صورتحساب فروش کالا و خدمات

- • صورتحساب فروش ارز که این الگو فقط توسط صرافی ها مورد استفاده قرار می گیرد

- • صورتحساب طلا، جواهر و پلاتین

- • صورتحساب قرارداد پیمانکاری

- • قبوض خدماتی

- • بلیط هواپیما

- • صادرات

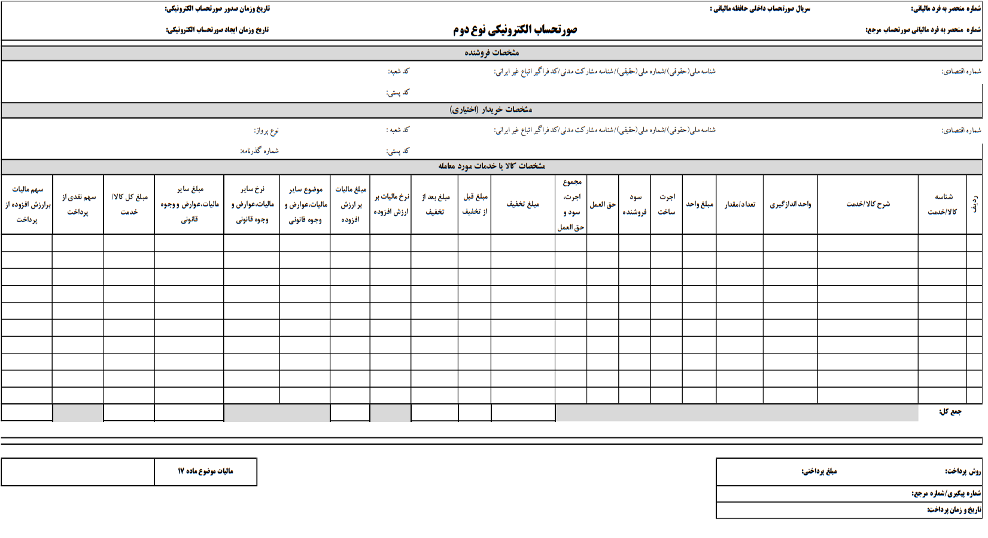

صورتحساب الکترونیکی نوع دوم

که تنها حاوی اطلاعات فروشنده و اطلاعات کالا و خدمات موضوع معامله است و اطلاعات خریدار در آن درج نمی گردد و فقط برای افرادی باید مورد استفاده قرار گیرد که مشتری کالاها و خدمات آنها خرده فروشی و واحد های صنفی مصرف کننده نهایی است، چرا که اعتبار ارزش افزوده آن برای خریداران این نوع صورتحساب مورد قبول نیست و از آن جایی که اطلاعات خریدار در آن درج نمی گردد نمی توان به عنوان فاکتور خرید از آن استفاده کرد، در نتیجه پذیرش خرید و هزینه آن نیز غیر قابل قبول است.

صورتحساب الکترونیکی نوع دوم نقدی تلقی شده و نمی توان نحوه تسویه مبلغ صورتحساب را به صورت نسیه تسویه شود.

صورتحساب الکترونیکی نوع دوم دارای دو نوع الگو می باشد که عبارتند از:

- • صورتحساب فروش کالا و خدمات

- • صورتحساب طلا، جواهر و پلاتین

صورتحساب الکترونیکی نوع سوم

صورتحساب نوع سوم همان رسیدهای پرداخت وجه از دستگاه های کارتخوان بانکی یا درگاه های پرداخت الکترونیکی است که متناسب با مقررات اعلام شده از سوی سازمان امور مالیاتی، به عنوان پایانه فروشگاهی معتبر، مورد استفاده قرار می گیرد.

در این نوع از صورتحساب های الکترونیکی که برای معاملات نقدی و با مصرف کننده نهایی مورد استفاده قرار می گیرد، صرفا موارد زیر درج می گردد:

- مبلغ پرداختی

- شماره سوئیچ پرداخت

- شماره پذیرنده فروشگاهی

- شماره پایانه

- شماره پیگیری

- تاریخ و زمان پرداخت

- حداقل مشخصات فروشنده

این صورتحساب ها فاقد اعتبار مالیاتی برای خریدار بوده و همانند صورتحساب های نوع دوم نقدی تلقی می گردد و نمی توان آن را نسیه در نظر گرفت.

صورتحساب الکترونیکی اصلی

صورتحساب الکترونیکی است که با انجام هر معامله صادر و به سامانه مؤدیان ارسال می گردد، صورتحساب اصلی فروش نامیده می شود.

صورتحساب الکترونیکی اصلاحی

اگر پس از صدور صورتحساب اصلی نیاز به اصلاح اقلام اطلاعاتی صورتحساب به غیر از اقلام اطلاعاتی اصلی مربوط به خریدار باشد شامل:

- • شماره اقتصادی، شناسه ملی/ شماره ملی/شناسه مشارکت مدنی/کد فراگیر اتباع غیر ایرانی خریدار

- • اطلاعات مربوط به قلم کالا/خدمت شامل: شناسه کالا /خدمت

صادرکننده صورتحساب الکترونیکی می بایست بر اساس آخرین سریال صورتحساب الکترونیکی موجود، یک صورتحساب جدید اصلاحی که حاوی شماره منحصر به فرد مالیاتی صورتحساب مرجع است را صادر و به سامانه مؤدیان ارسال نماید.

پس از تأیید صورتحساب اصلاحی توسط خریدار، صورتحساب الکترونیکی مرجع، ابطالی محسوب شده و قابلیت استفاده مجدد به عنوان صورتحساب الکترونیکی مرجع را ندارد.

صورتحساب الکترونیکی ابطالی

چنانچه پس از صدور صورتحساب اصلی فروش یا صورتحساب الکترونیکی اصلاحی، اقلام اطلاعاتی اصلی مربوط به خریدار شامل: شماره اقتصادی و همچنین شناسه کالا/خدمت و تاریخ صدور صورتحساب تغییر یابد و بر اساس اسناد و مدارک مثبته عدم تحقق معامله احراز گردد، فروشنده نسبت به صدور صورتحساب الکترونیکی ابطالی حاوی شماره منحصر به فرد مالیاتی صورتحساب الکترونیکی مرجع و ارسال آن به سامانه مودیان اقدام مینماید. سپس، صورتحساب الکترونیکی مرجع در سامانه مودیان، ابطالی محسوب میگردد.

پس از ابطال صورتحساب الکترونیکی، امکان صدور صورتحساب الکترونیکی اصلاحی برای آن صورتحساب وجود ندارد. شرط ابطال صورتحساب الکترونیکی، عدم بهره برداری از آن در امور تجاری و پروندههای مالیاتی است.

صورتحساب الکترونیکی برگشت از فروش

در صورتی که پس از صدور صورتحساب الکترونیکی، قسمتی از موضوع معامله، کالا یا خدمت (از طرف خریدار) برگشت داده شود، فروشنده بایستی نسبت به صدور صورتحساب الکترونیکی برگشتی اقدام نماید.

برای صورتحساب های اصلی فروش و صورتحساب های اصلاحی می توان صورتحساب الکترونیکی برگشت از فروش صادر نمود.

صورتحساب شمس (صورتحساب غیر الکترونیکی)

صورتحساب شمس، صورتحساب معتبر شناسه دار 3 نسخهای سازمان امور مالیاتی است که در مواقع خاص که به دلیل بروز حوادث غیر مترقبه نظیر سیل، آتش سوزی، زلزله و… یا در مواقعی که به دلیل نقص فنی و اشکالات سیستمی امکان صدور صورتحساب الکترونیکی وجود ندارد مورد استفاده قرار می گیرد.

صورتحساب شمس به صورت کاغذی و غیر الکترونیکی است و برای صدور آن لازم است تا شماره ۲۲ رقمی صورتحساب توسط سازمان امور مالیاتی و از طریق کارپوشه در اختیار مودی قرار گیرد و مودی در زمان حوادث مذکور برای صدور صورتحساب کاغذی از این صورتحساب استفاده می کند.

مراحل صدور صورتحساب الکترونیکی مالیاتی

مطابق اطلاعیه شماره 8 سازمان امور مالیاتی، فرآیند کلی ثبت معاملات و صدور صورتحساب ها در سامانه مودیان طی 9 مرحله به شرح زیر انجام می شود:

- ثبت نام الکترونیکی در نظام مالیاتی از طریق سامانه

- تهیه پایانه فروشگاهی معتبر جهت صدور صورتحساب و ایجاد اصلاحات مورد نیاز

- اخذ گواهی امضای الکترونیکی از مراکز صدور گواهی الکترونیکی میانی فعال از آدرس مراکز صدور گواهی الکترونیکی میانی فعال

- دریافت شناسه یکتای حافظه مالیاتی

- پیکربندی و ثبت مشخصات در پایانه فروشگاهی مطابق استانداردهای سازمان امور مالیاتی

- دریافت فهرست شناسه کالا و خدمات تخصیص داده شده به همراه نرخ مشمولیت مالیات بر ارزش افزوده از سامانه دریافت شناسه کالا و خدمات به نشانی stuffid.tax.gov.ir

- صدور صورتحساب الکترونیکی از طریق پایانه فروشگاهی بر اساس ضوابط سازمان

- ارسال صورتحساب الکترونیکی به سامانه مودیان

نحوه صدور صورتحساب الکترونیکی

- • صورتحساب الکترونیکی، توسط فروشنده از طریق سامانه مؤدیان صادر می شود. در مورد مؤدیانی که مستقیماً با مصرف کننده نهائی ارتباط دارند، عملیات ثبت فروش و صدور صورتحساب الکترونیکی، توسط پایانه فروشگاهی انجام می شود.

- • در صورتی که خریدار، مصرف کننده نهائی نبوده و خود عضو سامانه مؤدیان باشد، صورتحساب الکترونیکی صادرشده توسط فروشنده، به صورت خودکار به کارپوشه خریدار در سامانه مؤدیان منتقل می شود و به عنوان اعتبار مالیاتی ارزش افزوده برای او منظور می شود.

- • طبق اطلاعیه شماره 9 سازمان امور مالیاتی، مؤدیان مالیاتی مکلفند ظرف مدت سی روز از تاریخ درج صورتحساب الکترونیکی در کارپوشه مؤدیان نسبت به اعلام پذیرش یا عدم پذیرش این صورتحساب ها اقدام کنند. عدم اظهارنظر ظرف مدت مذکور به منزله تأیید صورتحساب مربوط می باشد.

- • نحوه محاسبه مالیات بر ارزش افزوده در پایان هر دوره سه ماهه، بدهی مالیات بر ارزش افزوده مؤدی که عبارت است از مابه التفاوت مالیات فروش و مالیات خرید (اعتبار مالیاتی) وی در طول دوره، طبق مقررات توسط سامانه محاسبه می شود. در صورتی که مالیات فروش مؤدی بیشتر از مالیات خرید (اعتبار مالیاتی) وی باشد، مؤدی موظف است مابه التفاوت را به ترتیبی که سازمان مقرر می کند، به حساب سازمان واریز کند. متقابلاً در صورتی که مالیات فروش مؤدی کمتر از مالیات خرید (اعتبار مالیاتی) وی باشد، سازمان موظف است با رعایت ترتیبات قانونی مربوطه مابه التفاوت را به مؤدی مسترد کند و یا به عنوان اعتبار مالیاتی به دوره بعد منتقل کند.

مهلت تایید صورتحساب های الکترونیکی

بر اساس تبصره بند ب ماده 5 قانون پایانه های فروشگاهی و سامانه مودیان، خریداران 30 روز مهلت دارند نسبت به پذیرش و یا عدم پذیرش صورتحسابهای صادره اقدام نمایند. پس از انقضای این مهلت صورتحساب الکترونیکی صادره، تایید شده در نظر گرفته می شود. در خصوص معاملاتی که صورتحساب آن به صورت الکترونیکی صادر نمی گردد به منظور تکمیل اطلاعات سازمان در خصوص مؤدیانی که عضو سامانه مؤدیان نبوده یا بدون صدور صورتحساب الکترونیکی اقدام به فروش می کنند، سامانه مؤدیان باید به گونه ای طراحی شود که مؤدی بتواند خریدهای خود را که فروشنده برای آنها صورتحساب الکترونیکی صادر نکرده است، به سازمان اطلاع دهد.

حافظه مالیاتی

ابزار بسیار مهمی است که وظیفه تبادل اطلاعات بین پایانه فروشگاهی و سامانه مودیان را بر عهده دارد که دارای 4 ویژگی اصلی به شرح زیر است:

- به شکل سخت افزاری یا نرم افزاری است

- تحت نظارت سازمان مالیاتی است

- برای ثبت صورتحساب الکترونیکی مورد استفاده قرار می گیرد

- دارای شماره شناسه یکتا سازمان مالیاتی است

نحوه صدور صورتحساب الکترونیکی از طریق سیستم های حسابداری

در اطلاعیه 10 سازمان امور مالیاتی در خصوص نحوه ارسال مستقیم اطلاعات صورتحسابهای الکترونیکی را از طریق سیستم های حسابداری به سامانه مودیان به شرح زیر اعلام نمود:

- • سند ویژگی ها و مشخصات پایانه فروشگاهی – حافظه مالیاتی

- • دستورالعمل صدور صورتحساب الکترونیکی

- • دستورالعمل فنی نحوه اتصال به سامانه مودیان

- • قالب شناسه یکتای حافظه مالیاتی و شماره مالیاتی منحصر بفرد

صفر تا صد اتصال به سامانه و ارسال صورتحساب الکترونیک را در مقاله “صفر تا صد اتصال به سامانه مؤدیان” مطالعه کنید.

الزامات صدور صورتحساب الکترونیکی در سامانه مودیان اجرایی از ابتدای دیماه ۱۴۰۲

گروههای مشمول صدور صورتحساب الکترونیکی

1. اشخاص حقیقی با فروش خالص بیش از ۱۴۴ میلیارد ریال (تا پایان شهریور ۱۴۰۳)

این دسته از فعالین اقتصادی اگر فروش خالص آنها بیش از ۱۴۴ میلیارد ریال باشد، موظف خواهند بود که صدور صورتحساب الکترونیکی خود را از ابتدای دیماه ۱۴۰۳ آغاز کنند.

2. مشاغل مشمول از ابتدای دیماه ۱۴۰۲ (بدون در نظر گرفتن میزان فروش)

برخی از مشاغل خاص، بدون توجه به میزان فروش سالانه، از موعد مقرر مکلف به اجرای قوانین صدور صورتحساب الکترونیکی خواهند بود. شامل:

— پزشکان، پیراپزشکان، داروسازان، داروخانهها، و دامپزشکان.

— فروشندگان تجهیزات پزشکی.

— وکلا، مشاوران حقوقی و خانواده.

— عرضهکنندگان طلا، جواهر و پلاتین.

— فعالان عرصه فروش مواد معدنی.

3. اشخاص حقیقی با فروش خالص بیش از ۱۸۰ میلیارد ریال (در سال ۱۴۰۲)

اشخاص حقیقی که فروش خالص آنان از حد نصاب مقرر فوق بیشتر باشد، بر مبنای بازههای زمانی فروش، موظفاند در تاریخهای متفاوت ملزم به صدور صورتحساب الکترونیکی می شوند:

– تا پایان شهریور ۱۴۰۲: الزام از ابتدای دیماه ۱۴۰۲.

– تا پایان آذر ۱۴۰۲: الزام از ابتدای فروردین ۱۴۰۳.

– تا پایان اسفند ۱۴۰۲: الزام از ابتدای تیرماه ۱۴۰۳.

– تا پایان خرداد ۱۴۰۳ (بیش از ۱۴۴ میلیارد ریال) الزام از ابتدای مهرماه ۱۴۰۳.

4. اشخاص حقوقی (با هر میزان فروش)

تمامی اشخاص حقوقی، صرفنظر از حجم فروش سالانه خود، مکلف به صدور صورتحساب در سامانه مودیان از ابتدای دیماه ۱۴۰۲ خواهند بود.

5. جایگزینی رسید کارتخوان با صورتحساب

در مواردی که نرخ مالیات کالا و خدمات یکسان باشد، رسید کارتخوان میتواند به عنوان جایگزین صورتحساب رسمی در سامانه مودیان مورد استفاده قرار گیرد

دیدگاه کاربران

مطالب مرتبط

- بهمن 18, 1404

- بدون دیدگاه

- بهمن 18, 1404

- بدون دیدگاه

- شهریور 1, 1404

- بدون دیدگاه