گروه بندی مشاغل مالیاتی و تکالیف، گروه 1 و 2 و 3 مالیاتی 1402

- زمان مطالعه: 6 دقیقه

- تیم تحریریه اوراش

- تاریخ بروزرسانی: شهریور 1, 1404

• صاحبان مشاغل گروه اول (درآمد بالای 55 میلیارد ریال)

• صاحبان مشاغل گروه دوم (درآمد 18 تا 55 میلیارد ریال)

• صاحبان مشاغل گروه سوم (سایر مشاغل)

• مشاوران مالیاتی و حقوقی

• کارشناسان سازمان امور مالیاتی

طبقه بندی و گروهبندی مشاغل مالیاتی 1402 چیست ؟ انواع مشاغل مالیاتی کدامند ؟

گروه بندی های مشاغل مالیاتی برای مالیاتگذاران، مقامات مالیاتی و محققین مالیاتی امری بسیار حائز اهمیت است چرا که معمولا مشاغل بر اساس نمونه فعالیت، ساختار حقوقی و نحوه مالیات گذاری دسته بندی می شوند. تا قبل از سال 1394 دسته بندی مشاغل جهت پرداخت مالیات متعلقه بر مبنای صنف فعالیت آن ها بود؛ اما پس از این سال معیار گروه بندی مشاغل و مبنای درصد تعلق مالیات تغییر کرد. پس از ابلاغ آیین نامه اجرایی موضوع ماده 1395 اصلاحی قانون مالیات های مستقیم مصوب تیر ماه 1394 گروه بندی مشاغل مالیاتی، به منظور سهولت در تعیین تکالیف مالیاتی مودیان، سازمان امور مالیاتی اقدام به گروه بندی مالیاتی صاحبان کسب و کارها نمود. بر اساس این آیین نامه معیار گروه بندی مشاغل مالیاتی از صنف فعالیت به نوع و حجم فعالیت مشاغل تغییر کرد.

۱. مشاغل فردی و شرکتی

– فردی: حقوقی، حقوقی مستقل، شراکتها و …

– شرکتی: سهامداران نهادی و درامد نهادی، شرکتهای نهادی و درامد نهادی، شرکتهای مناطق آزاد، صندوقهای سرمایهگذاری مختلط، شرکتهای سرمایهگذاری مشترک و …

۲. مشاغل بر اساس نوع فعالیت

– خدمات حرفه ای و مشاوره:

– وکالت و حقوقی

– مشاوره مالی و اقتصادی

– حسابداری و حسابرسی

– صنعت و تولید:

– تولید کالا

– تولید محصولات دیجیتال

– خدمات رستوران و فروشگاه:

– رستوران و خدمات غذاخوری

– فروشگاههای خرده فروشی

– و غیره…

۳. مشاغل بر اساس نحوه برخورد مالیاتی

– مشاغل معاف از مالیات: مشمولیتهای خاص

– مشاغل در معرض مالیات: نرخها و روشهای مختلف محاسبه مالیات

در هر یک از این گروه بندی ها، مشاغل به شکل متنوعی دستهبندی می شوند. این دستهبندی ها به مالکان کسب و کارها و مقامات مالیاتی کمک میکنند تا بهترین راهکارها برای مدیریت مالیاتی و تصمیم گیری های مالیاتی خود را انتخاب کنند.

گروه بندی مشاغل مالیاتی سال 1402

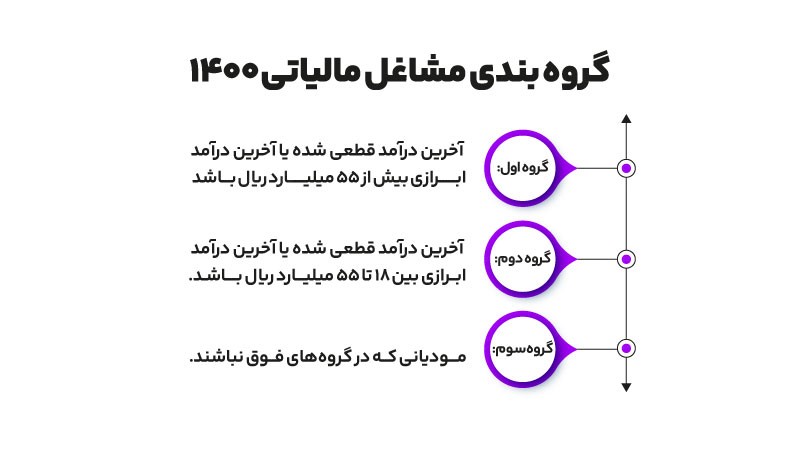

صاحبان مشاغل موضوع ماده 97 قانون مالیات های مستقیم بر اساس شاخص ها و معیار های مشخص شده از سوی سازمان به سه گروه تقسیم می شوند:

جهت خرید نرم افزار به مشاوره نیاز دارید!؟

شماره تلفن همراه خود را وارد کنید کارشناسان ما با شما تماس خواهند گرفت.

صاحبان مشاغل مالیاتی گروه اول مالیاتی

بر اساس اصلاحیه مواد 2 و 3 آیین نامه اجرایی موضوع ماده 95 اصلاحی قانون مالیاتهای مستقیم مصوب 1394/04/31 موضوع بخشنامه شماره 200/99/60 مورخ 1399/08/14 سازمان امور مالیاتی ملاک گروه بندی مشاغل مالیاتی برای عملکرد 1400 عبارت است از:

صاحبان مشاغلی که یکی از دو شرط زیر را داشته باشند جزء مشاغل گروه اول مالیاتی محسوب می شوند:

- آخرین درآمد قطعی شده یا آخرین درآمد ابرازی دو سال گذشته آنها بیش از 55 میلیارد ریال باشد به شرطی که برگ قطعی حداکثر تا پایان دی ماه سال قبل به مودی یا نماینده قانونی وی ابلاغ شده باشد.

- اشخاص حقیقی و صاحبان مشاغل زیر فارغ از حجم فعالیتشان جزء اشخاص حقیقی گروه اول هستند:

- – واردکنندگان و صادرکنندگان دارای کارت بازرگانی

- – صاحبان کارخانه ها و واحدهای تولیدی و بهره برداران معادن دارای جواز تأسیس و پروانه بهره برداری

- – فروشگاه های زنجیره ای دارای مجوز فعالیت

- – صاحبان موسسات حسابرسی، حسابداری و دفترداری، خدمات مالی و ارائه دهندگان خدمات مدیریتی، مشاوره ای، انفورماتیک و طراحی سیستم

- – صاحبان موسسات حمل و نقل موتوری، زمینی، دریایی و هوایی اعم از مسافری و یا باربری

- – صاحبان هتل های سه ستاره و بالاتر

- – صاحبان بیمارستان ها، زایشگاه ها و کلینیک های تخصصی

- – صاحبان مشاغل صرافی

صاحبان مشاغل مالیاتی گروه دوم

بر اساس بند ب ماده ۲ آیین نامه اجرایی ماده ۹۵ قانون مالیات های مستقیم، کلیه اشخاص حقیقی و صاحبان مشاغلی که آخرین درآمد قطعی شده یا آخرین درآمد ابرازی دو سال گذشته آنها بین ۱۸ تا ۵۵ میلیارد ریال باشد در گروه دوم گروه بندی مشاغل مالیاتی قرار می گیرند.

لازم به ذکر است کلیه اشخاص حقیقی و صاحبان مشاغلی که در دو سال اول راه اندازی کسب و کار هستند در دسته صاحبان مشاغل گروه سوم مالیاتی قرار می گیرند.

صاحبان مشاغل مالیاتی گروه سوم

اشخاص حقیقی که در دو گروه فوق قرار نمی گیرند، در لیست مشاغل گروه سوم گروه بندی مشاغل مالیاتی قرار خواهند گرفت.

می توانید مقالات مرتبط را اط ریق لینک های زیر دنبال کنید :

“دستورالعمل تبصره ماده 100 قانون مالیات های مستقیم“ و “مالیات بر حقوق“.

تکالیف مشاغل مالیاتی گروه اول ، 1

تهیه، نگهداری و تحریر دفتر روزنامه و کل و یا سایر دفاتر حسب مورد متکی به اسناد و مدارک چه دستی و چه ماشینی (مکانیزه یا الکترونیکی)

- ارائه صورتحساب سود و زیان

- ارائه ترازنامه

تکالیف مشاغل مالیاتی گروه دوم ، 2

صاحبان مشاغل گروه دوم، مکلف اند برای هر سال مالیاتی، اسناد و مدارک مربوط به معاملات خود را به تفکیک و به ترتیب تاریخ وقوع هر یک از رویدادهای مالی ثبت و نگهداری کنند و صورت درآمد و هزینه خود را به صورت ماهانه تهیه و تنظیم نمایند.

- نگهداری اسناد درآمدی فروش کالا یا ارائه خدمات و سایر درآمدها

- نگهداری اسناد خرید کالا، خدمات و دارایی و سایر اسناد هزینه

- تنظیم صورت درآمد و هزینه ماهیانه و سالیانه مودیان گروه دوم

تکالیف مشاغل مالیاتی گروه سوم ، 3

صاحبان مشاغل گروه سوم، باید برای هر سال مالیاتی، اسناد و مدارک مربوط به معاملات خود را ثبت و نگهداری کنند و خلاصه درآمد و هزینه خود را به صورت سالانه تهیه و تنظیم نمایند.

- نگهداری اسناد درآمدی فروش کالا یا ارائه خدمات و سایر درآمدها

- نگهداری اسناد خرید کالا، خدمات و دارایی و سایر اسناد هزینه

- تنظیم صورت درآمد و هزینه ماهیانه و سالیانه مودیان گروه دوم

لازم به ذکر است اظهارنامه تسلیمی خرداد ماه هر سال، مبنای تعیین گروه بندی سال بعد از تسلیم اظهارنامه است و مبنای تشخیص آخرین درآمد قطعی شده، برگ قطعی مالیات ابلاغی به مودی یا نماینده قانونی او تا پایان دی ماه سال قبل است.

در مواردی که مودی صرفا به ارائه خدمات اشتغال داشته باشد، 50% مبالغ تعیین شده ملاک عمل خواهد بود.

در مشاغل مشارکتی اعم از قهری یا اختیاری درآمد ابرازی یا قطعی شده مشارکت، ملاک عمل است.

به موجب تبصره 4 بند ج ماده 2 فصل دوم جدیدترین آیین نامه اجرایی تحریر دفاتر قانونی موضوع ماده 1395 قانون مالیاتهای مستقیم اصلاحیه اردیبهشت 1401، صاحبان مشاغل و حرفه های موضوع این دستورالعمل، در اولین سال تاسیس جزو گروه سوم محسوب می شوند به شرطی که به واسطه موضوع فعالیت، جزو گروه اول طبقه بندی نشده باشند، این مشاغل از سال سوم فعالیت به بعد بر اساس نصاب های مقرر، طبقه بندی و موظف به انجام تکالیف قانونی خواهند بود.

گروهبندی مشاغل مالیاتی اشخاص حقیقی

گروهبندی مشاغل مالیاتی اشخاص حقیقی به صورت عمومی بر اساس نوع فعالیت اقتصادی و درآمد حاصل از آن انجام میشود. این گروهبندی معمولا بر اساس سازمان مالیاتی کشور مشخص میشود؛ بنابراین، میتواند در هر کشور متفاوت باشد. اما به طور عمومی، مشاغل مالیاتی اشخاص حقیقی میتوانند به چند گروه اصلی تقسیم شوند:

- درآمدهای حقوقی و مزایای مشاغل این شامل درآمدهایی مانند حقوق و دستمزد کارمندی، درآمدهای حاصل از ارائه خدمات، سود و مزایای حاصل از اشتغال در یک مشاغل مختلف میشود. معمولا این نوع درآمدها ممکن است معاف از مالیات یا مشمول نرخهای مالیاتی خاصی باشند.

- درآمدهای سرمایهای این شامل سودهای حاصل از سرمایهگذاری در بورس، املاک، سپردههای بانکی، داراییهای مالی و سرمایهگذاریهای دیگر است. در بسیاری از کشورها، این نوع درآمدها ممکن است دارای روند مشخص مالیاتی باشند که ممکن است از نظر نرخ و شیوه محاسبه مالیات متفاوت باشد.

- درآمدهای کسب و کارهای غیرحقوقی مرتبط با کسب و کارها، مشاغل آزاد، فروشندگی، خدمات مشاوره، و فعالیتهای کسب و کاری متنوع دیگر. این نوع درآمدها ممکن است شامل فروش محصولات یا خدمات، هزینههای کسب و کار و سودهای حاصل از فعالیتهای تجاری باشد.

نکته مهم هر کشور ممکن است سیستم مالیاتی و گروهبندی مشاغل مالیاتی خود را داشته باشد؛ بنابراین، دقیق ترین و کاملترین اطلاعات مالیاتی مربوط به هر کشور باید از منابع مالیاتی معتبر آن کشور و احکام مالیاتی مرتبط با آن کشور به دست آید.

گروه بندی مشاغل مالیاتی اشخاص حقوقی

گروهبندی مشاغل مالیاتی اشخاص حقوقی نیز مانند گروه بندی مشاغل مالیاتی اشخاص حقیقی بر اساس نوع فعالیت اقتصادی و درآمد حاصل از آن انجام میشود. این گروهبندی نیز در هر کشور ممکن است بر اساس قوانین و مقررات مالیاتی مختلف باشد. به طور کلی، مشاغل مالیاتی اشخاص حقوقی ممکن است به چند دسته اصلی تقسیم شوند:

- مشاغل صنعتی و تولیدی این دسته شامل فعالیتهای تولیدی، کارخانهها، کارگاهها و واحدهای صنعتی مختلف است. در این حوزه، دستهبندی ممکن است بر اساس نوع صنعت، میزان تولید، استفاده از منابع طبیعی و دیگر عوامل صنعتی صورت گیرد.

- مشاغل خدماتی این شامل انواع خدمات مختلف مانند خدمات حمل و نقل، خدمات مشاوره، خدمات حقوقی، خدمات مالی و بیمه و… میشود. این دسته نیز میتواند بر اساس نوع خدمات و فعالیتهای ارائه شده تقسیم به زیربخشهای مختلف شود.

- مشاغل مالی و بانکی فعالیتهای بانکی، مالی، بیمه و سرمایهگذاری نیز جزو مشاغل مالیاتی اشخاص حقوقی محسوب میشوند. این مشاغل بر اساس نوع فعالیت، نوع بانک یا مؤسسه مالی و مقررات بانکی و مالی مختلف دستهبندی میشوند.

- مشاغل بازرگانی و فروش انواع فعالیتهای تجاری، بازرگانی و فروش نیز به عنوان یکی از دستههای مالیاتی مهم برای اشخاص حقوقی در نظر گرفته میشوند. این شامل فعالیتهای واردات و صادرات، فروش مستقیم، فروش نمایندگی و…

- مشاغل املاک و مستغلات فعالیتهای مرتبط با املاک و مستغلات نیز به عنوان یکی از دستههای مهم مشاغل مالیاتی در نظر گرفته میشوند. این شامل خرید، فروش، اجاره و مدیریت اموال مستغلاتی مختلف است.

دیدگاه کاربران

مطالب مرتبط

- دی 29, 1404

- بدون دیدگاه

- دی 29, 1404

- بدون دیدگاه

- شهریور 1, 1404

- بدون دیدگاه