تبصره ماده صد مالیاتهای مستقیم، نحوه محاسبه و شرایط استفاده

- زمان مطالعه: 14 دقیقه

- تیم تحریریه اوراش

- تاریخ بروزرسانی: شهریور 16, 1404

• صاحبان مشاغل خرد و کوچک

• فروشندگان و ارائه دهندگان خدمات با درآمد محدود

• مودیان مالیاتی که خواهان تسهیلات مالیاتی هستند

• افرادی که شرایط استفاده از تبصره ماده 100 را دارند

• فعالان اقتصادی که می خواهند از تشریفات مالیاتی معاف شوند

تبصره ماده 100 مالیاتهای مستقیم چیست؟

تبصره ماده 100 یکی از اصول مهم مالیاتی است که در قوانین مالیاتی برخی کشورها وارد میشود. این تبصره به عنوان یک بخش یا تبصره از یک ماده اصلی، مفاد یا مقررات جدیدی را به ماده اصلی اضافه میکند یا موارد خاصی را برای آن تعیین میکند. در بعضی از قوانین مالیاتی، تبصره ماده 100 ممکن است به مواردی مانند معافیتهای خاص، رویههای اجرایی یا شرایط استفاده از تخفیفات مالیاتی مرتبط با حقوق و دستمزد اشاره کند. این تبصرهها معمولا به منظور روشن شدن بیشتر یا اعمال مقررات مالیاتی در شرایط خاص مورد استفاده قرار میگیرند. یکی از مثالهای اصطلاحات مالیاتی مرتبط با “تبصره ماده 100 مالیات های مستقیم” میتواند در قانون مالیاتی کشورهایی مانند ایران یا کشورهای دیگر با ساختار مالیاتی مشابه یافت شود. این گونه تبصرهها معمولاً به منظور تعیین شرایط مالیاتی خاص، معافیتها یا رویههای محاسبه مالیاتی برای موارد خاص بکار میروند.

از سال 1394 در جهت رونق بخشیدن و حمایت از برخی صاحبان مشاغل و کسب و کارهای کوچک و حذف مراحل زمانبر و اختلاف برانگیز بین مودی و سازمان امور مالیاتی، تبصره ماده 100 قانون مالیات های مستقیم به موجب بند 23 ماده واحده قانون اصلاح قانون مالیات های مستقیم به تاریخ 1394/04/31 تصویب گردید.

تعریف فرم تبصره ماده 100 قانون مالیات مستقیم

برای درک بهتر تبصره ماده 100 قانون مالیات مستقیم ابتدا بایستی به تعریف این ماده بپردازیم:

مطابق با ماده 100 قانون مالیاتهای مستقیم مودیان مالیاتی مکلف به تهیه و ارسال اظهارنامه مالیاتی فعالیتهای شغلی خود را در بازهی زمانی یک ساله برای واحدهای شغلی جداگانه یا محلهای جداگانه تا آخر خرداد ماه سال بعد به اداره مالیاتی محل اشتغال می باشند و مالیات متعلق به آن را با نرخی که در ماده ۱۳۱ قانون مالیات مستقیم بیان شده پرداخت کنند.

اکنون که با تعریف ماده 100 آشنا شدیم در تبصره ماده 100 قانون گذار به سازمان امور مالیاتی این اختیار داده شده است که برخی از مشاغل یا گروه هایی از آنان را که میزان فروش کالا و خدمات سالانه آنها حداکثر ده برابر معافیت موضوع ماده 84 مالیاتهای مستقیم این قانون باشد از انجام بخشی از تکالیف از قبیل نگهداری اسناد و مدارک موضوع این قانون و ارائه اظهارنامه مالیاتی معاف کند و مالیات مودیان مذکور را بهصورت مقطوع تعیین و وصول نماید و در مواردی که مودی کمتر از یک سال مالی به فعالیت اشتغال داشته باشد مالیات متعلق نسبت به مدت اشتغال محاسبه و وصول میشود.

نکته: تبصره ماده ۱۰۰ مانع از رسیدگی به اظهارنامههای تسلیمشده در موعد نیست.

جهت خرید نرم افزار به مشاوره نیاز دارید!؟

شماره تلفن همراه خود را وارد کنید کارشناسان ما با شما تماس خواهند گرفت.

چه کسانی می توانند از تبصره ماده 100 مالیات استفاده کنند؟ مشمولین و معافیت های تبصره ماده 100 قانون مالیاتهای مستقیم

تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم یک تسهیل قانونی برای صاحبان مشاغل است تا بتوانند بدون ارائه اظهارنامه تفصیلی و بدون ورود به فرآیند رسیدگی مالیاتی، مالیات خود را بهصورت مقطوع پرداخت کنند.

اما توجه داشته باشید که این امکان برای همهی مودیان وجود ندارد. منبع تبصره ۱۰۰ فقط مالیات بر درآمد عملکرد مشاغل است و شامل سایر منابع درآمدی مثل مالیات بر درآمد اجاره یا مالیات بر درآمد اتفاقی نمیشود. در این موارد مودی همچنان باید اظهارنامه جداگانه ارائه کند.

مشمولین تبصره ماده ۱۰۰

- افراد حقیقی (صاحبان مشاغل انفرادی)

- مشاغل مشارکتی (فعالیتهای مدنی بین چند شریک)

این گروهها میتوانند با شرایط زیر از تبصره ماده ۱۰۰ استفاده کنند:

- مجموع فروش کالا و خدمات در سال گذشته حداکثر ۲۱.۶ میلیارد تومان (برای مشاغل انفرادی).

- مجموع فروش در مشارکتها در سال گذشته حداکثر ۴۳.۲ میلیارد تومان.

- استفاده از پایانه فروشگاهی / کارتخوان در سال قبل.

- بارگذاری فرم مالیات مقطوع برای آنها در درگاه خدمات سازمان امور مالیاتی تا ۱۵ شهریور.

- طبق دستورالعمل شماره 11237/200/د مورخ ۱۴۰۳/۰۲/۲۵، این سقف درآمدی معادل ۱۵۰ برابر معافیت ماده ۸۴ است.

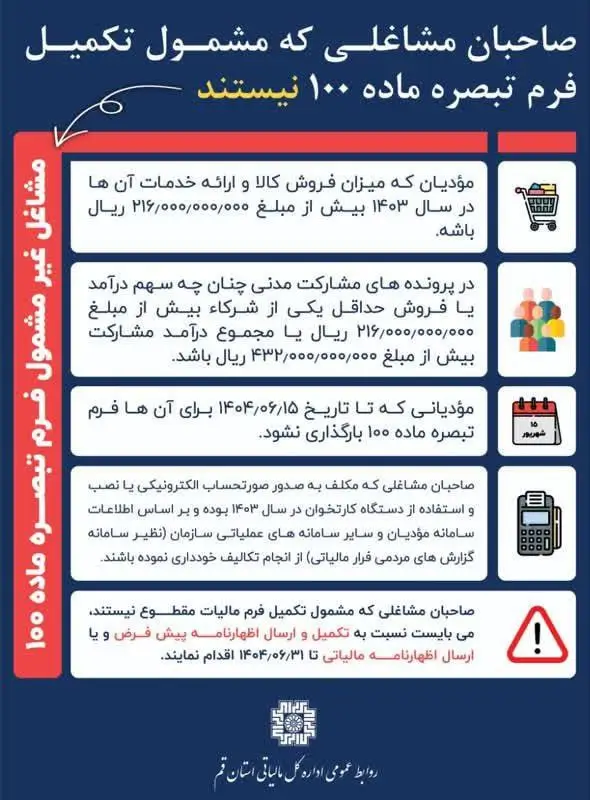

چه کسانی مشمول تبصره ۱۰۰ نیستند؟

مودیانی که حداقل یکی از شرایط زیر را داشته باشند، از این تسهیلات محروم هستند:

- درآمد یا فروش بالاتر از حد نصاب

اگر فروش سالانه بیشتر از ۲۱.۶ میلیارد (انفرادی) یا ۴۳.۲ میلیارد (مشارکتی) باشد. - مشارکت مدنی خارج از سقف

اگر سهم یک شریک از سقف تعیینشده بیشتر باشد یا مجموع درآمد مشارکت از حد نصاب بالاتر برود. - عدم استفاده از پایانه فروشگاهی

مشاغلی که طبق قانون مکلف به نصب کارتخوان یا ثبت در سامانه مؤدیان بودهاند اما این کار را انجام ندادهاند. - درخواست استفاده از معافیتهای خاص

مثل مواد ۱۳۷ (هزینه درمان)، ۱۶۵ (حمایت از مناطق کمتر توسعهیافته) و ۱۷۲ (کمکهای خاص) - مودیانی که تا تاریخ ۱۵ شهریور ۱۴۰۴ برای آنها فرم تبصره ماده ۱۰۰ بارگذاری نشود.

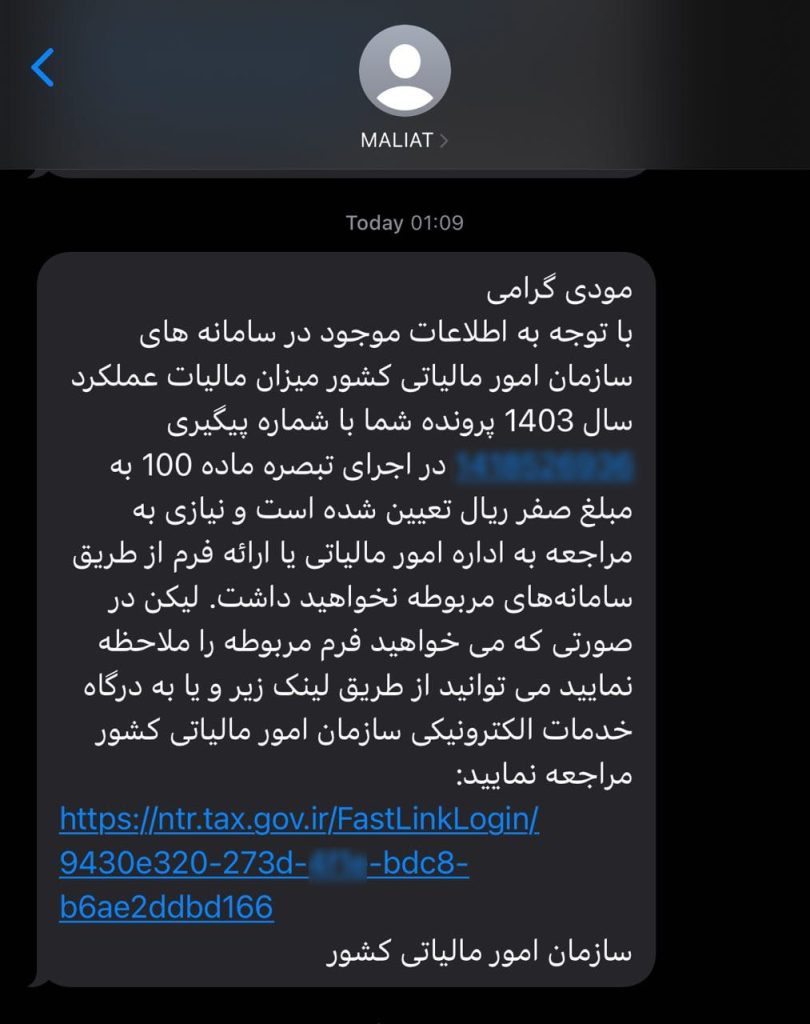

نکته مهم درباره مالیات صفر

اگر سازمان امور مالیاتی برای شما پیامک «مالیات صفر» ارسال کند، دیگر نیازی به تکمیل فرم تبصره ۱۰۰ ندارید. این معافیت فقط برای همان پروندهای است که پیامک دریافت کردهاید و برای سایر پروندهها همچنان باید تکالیف مالیاتی را انجام دهید.

نمونه پیامک مالیات صفر تبصره ماده ۱۰۰ (عملکرد ۱۴۰۳)

مثال کاربردی:

آقای «الف» صاحب یک فروشگاه لوازم خانگی است و فروش سال ۱۴۰۲ او ۲۰ میلیارد تومان بوده. پایانه فروشگاهی فعال دارد و مالیات سال گذشتهاش را کامل پرداخت کرده است. برای او فرم تبصره ۱۰۰ در سامانه بارگذاری میشود و میتواند از این تسهیلات استفاده کند.

در مقابل، خانم «ب» در یک مشارکت سهنفره فعالیت دارد و سهم او ۲۲ میلیارد تومان است. حتی اگر کل مشارکت کمتر از ۴۳.۲ میلیارد باشد، به دلیل عبور سهم فردی از حد نصاب، مشمول تبصره ۱۰۰ نخواهد شد.

حدنصابها و معافیتها در ۱۴۰۳

| عنوان | مقدار |

| سقف فروش انفرادی (۱۴۰۳) | ۲۱٫۶ میلیارد تومان (= ۲۱۶٬۰۰۰٬۰۰۰٬۰۰۰ ریال) |

| سقف فروش مشارکتی (۱۴۰۳) | ۴۳٫۲ میلیارد تومان (= ۴۳۲٬۰۰۰٬۰۰۰٬۰۰۰ ریال) |

| نسبت سقف به معافیت ماده ۸۴ | ۱۵۰ برابر |

| معافیت سال گذشته (اطلاعیۀ ۱۴۰۳) | ۱۴۴ میلیون تومان |

این سقفها، معیار مشمولیت تبصره ۱۰۰ هستند؛ نه مالیات نهایی

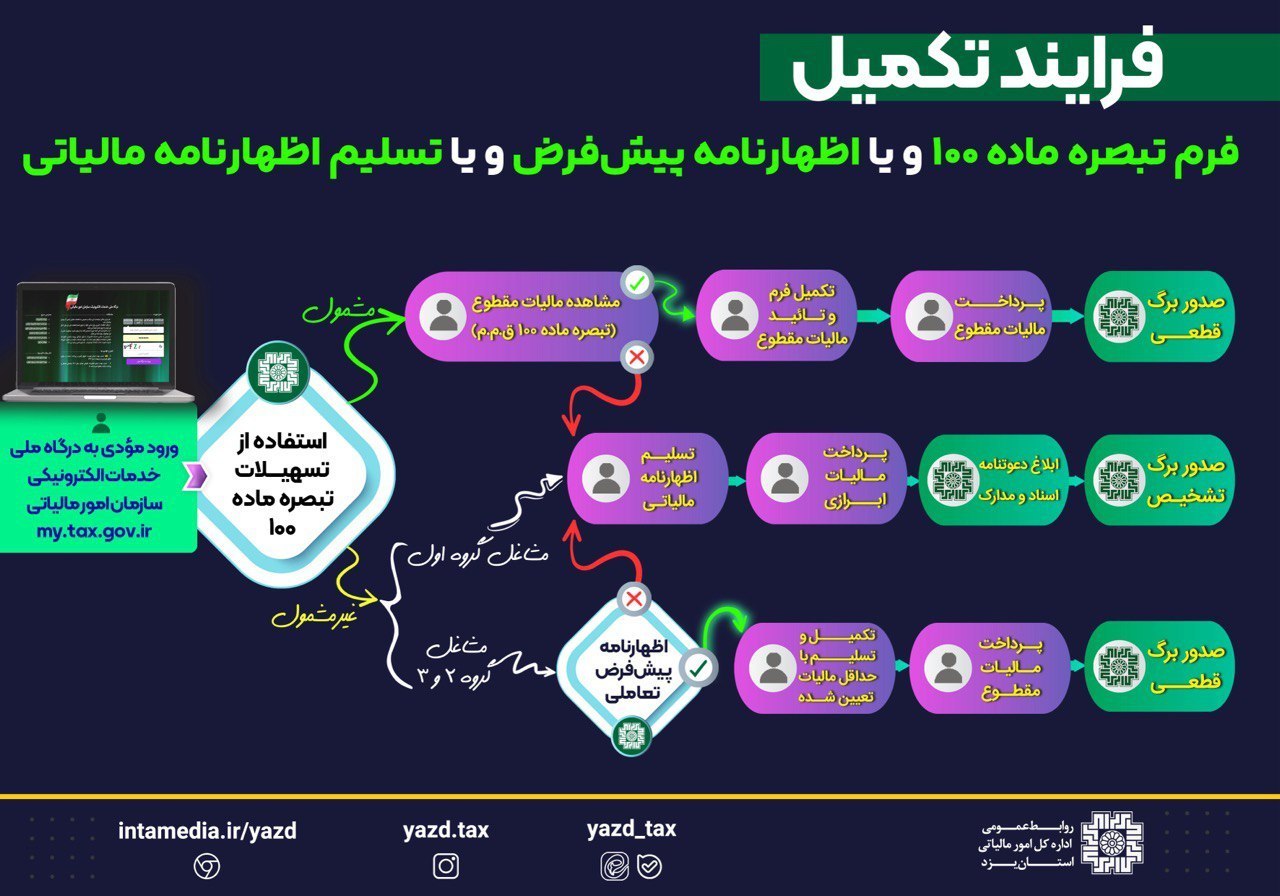

تولید اظهارنامه پیش فرض توسط سازمان امور مالیاتی

سازمان امور مالیاتی برای بخشی از صاحبان مشاغل گروههای اول، دوم و سوم که فروش یا درآمد خالص آنها بیش از حد نصاب تبصره ماده ۱۰۰ (۲۱.۶ میلیارد برای انفرادی و ۴۳.۲ میلیارد برای مشارکتی) باشد، اقدام به تولید اظهارنامه پیشفرض میکند.

زمان بارگذاری

طبق دستورالعمل، این اظهارنامه تا تاریخ ۱۵ شهریور ۱۴۰۳ (بهروزرسانی مهلت) در درگاه خدمات الکترونیک مالیاتی هر مودی بارگذاری خواهد شد.

ویژگیهای اظهارنامه پیشفرض

- اظهارنامه پیشفرض بهعنوان اظهارنامه کمریسک (به شرط پذیرش) شناخته میشود.

- این اظهارنامه بدون رسیدگی مأمور مالیاتی مورد پذیرش قرار گرفته و برگ قطعی مالیات صادر میشود.

- مودی میتواند اظهارنامه پیشفرض را همانطور که بارگذاری شده بپذیرد یا در صورت نیاز، اطلاعات واقعی فروش و هزینهها را اصلاح و تکمیل کند.

- در صورت پذیرش بدون تغییر، مالیات مقطوع قطعی خواهد شد و امکان رسیدگی مجدد توسط اداره مالیاتی وجود ندارد (بر اساس ماده ۹۷).

تبعات رد یا عدم پذیرش

اگر مودی اظهارنامه پیشفرض را نپذیرد، موظف است اظهارنامه مالیاتی کامل خود را تا ۳۱ شهریور ۱۴۰۴ ارسال کند.

در صورت عدم ارسال اظهارنامه، مالیات همان اظهارنامه پیشفرض بهصورت قطعی محاسبه و ابلاغ خواهد شد.

اگر بعداً اسناد و مدارکی کشف شود که درآمد واقعی بیشتر از اظهارنامه پیشفرض بوده، علاوه بر مالیات مابهالتفاوت، جرایم سنگین از جمله کتمان درآمد (ماده ۱۹۲) و جریمه تأخیر پرداخت (ماده ۱۹۰) اعمال خواهد شد.

مثال کاربردی

فرض کنید آقای «ج» صاحب یک فروشگاه مواد غذایی با فروش سالانه ۲۵ میلیارد تومان است. چون فروش او از حد نصاب تبصره ماده ۱۰۰ بالاتر است، فرم تبصره برایش بارگذاری نمیشود و سازمان بهصورت خودکار یک اظهارنامه پیشفرض برای او قرار میدهد. اگر این اظهارنامه را بپذیرد، پروندهاش بدون رسیدگی بسته میشود. اما اگر نپذیرد، باید اظهارنامه کامل ارائه کند و ریسک رسیدگی مالیاتی را بپذیرد.

مهلتها و زمانبندیهای کلیدی

| رویداد | مهلت/مهلت اثر |

| بارگذاری فرم تبصره ۱۰۰/ یا اظهارنامه پیشفرض | تا ۱۵ شهریور ۱۴۰۳ |

| نپذیرفتن فرم تبصره ۱۰۰، الزام به اظهارنامه | تا ۳۱ شهریور ۱۴۰۴ |

| پس از صدور برگ قطعی | ۱۰ روز برای پرداخت یا ترتیب پرداخت |

| پیامک اطلاعرسانی مشمولان | تا ۱۵ شهریور با سرشماره MALIAT |

امکان بارگذاری فرم پس از ۱۵ شهریور هم پیشبینی شده، اما توصیه میشود کار را به روزهای پایانی موکول نکنید

مزایای تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم

تبصره ماده ۱۰۰ یکی از ابزارهای حمایتی و سادهسازی نظام مالیاتی است که هم برای مودیان و هم برای سازمان امور مالیاتی مزایای متعددی دارد.

۱. حذف تشریفات پیچیده

مودیان مشمول تبصره ۱۰۰ از ارائه دفاتر و اسناد و مدارک معاف می شوند.

همچنین از تسلیم اظهارنامه نیز معاف می شوند.

۲. تعیین مالیات مقطوع

سازمان امور مالیاتی در همان ابتدای فرآیند، مبلغ مقطوع مالیات را تعیین و در درگاه مودی بارگذاری میکند.

در صورت پذیرش این فرم، مالیات قطعی شده و دیگر رسیدگی مجددی انجام نمیشود.

۳. امکان تقسیط مالیات

طبق دستورالعمل ۱۴۰۳، مودیان میتوانند مالیات قطعی خود را بهصورت اقساطی پرداخت کنند:

در صورت عدم بدهی قبلی: تا ۹ قسط (۸ ماهه) با چک الکترونیکی یا ۵ قسط (۴ ماهه).

در صورت وجود بدهی قبلی: پرداخت در ۳ قسط (۲ ماهه).

در صورت ارسال اظهارنامه کامل: امکان تقسیط محدودتر (۲ قسط – یک ماه).

این موضوع فشار مالی را برای اصناف و مشاغل کوچک کاهش میدهد.

۴. بخشودگی جرایم مالیاتی

مودیانی که فرم تبصره ماده ۱۰۰ را در سامانه تأیید و بدهی خود را بابت اصل مالیات را تا قبل از تایید فرم تبصره اصل مالیات خود را پرداخت کنند (یا بدهی نداشته باشند):

- جرایم تا سقف ۱۰ میلیون تومان (۱۰۰ میلیون ریال) بهطور کامل بخشوده میشود.

- برای مبالغ بالاتر نیز ۹۰٪ بخشودگی اعمال خواهد شد.

۵. معافیت در حالت مالیات صفر

اگر مالیات عملکرد مودی صفر باشد، سازمان از طریق پیامک اطلاعرسانی میکند و در این حالت نیازی به ارسال فرم تبصره ۱۰۰ وجود ندارد. این موضوع مخصوصاً برای مشاغل خرد یک امتیاز مهم محسوب میشود.

۶. شفافیت و کاهش ریسک

با تعیین مالیات قطعی، ریسک رسیدگیهای بعدی و اعمال جرایم کاهش مییابد.

همچنین، پذیرش فرم تبصره ماده ۱۰۰ بهعنوان اظهارنامه کمریسک باعث میشود مودیان از کشمکشهای طولانی با اداره مالیات دور بمانند.

تسهیلات تبصره ماده 100 قانون مالیاتهای مستقیم

تبصره ماده 100 قانون مالیات های مستقیم به مودی مالیاتی و سازمان امور مالیاتی کمک میکند تا نیازی به نگهداری اسناد و مدارک نداشته باشند یا اینکه لازم نباشد تشریفات اعتراض به مالیات را طی کنند. بلکه در همان ابتدای کار مبلغ مقطوعی برای مالیات تعیین میشود و امکان تقسیط مبلغ مالیات قطعی نیز وجود دارد.

شرایط و محدودیتهای استفاده از تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم

هرچند تبصره ماده ۱۰۰ مزایای زیادی برای مودیان دارد، اما استفاده از آن با شرایط و محدودیتهایی همراه است که باید بهدقت مورد توجه قرار گیرد.

۱. عدم امکان اعتراض به مالیات مقطوع

مودی پس از تأیید فرم تبصره ۱۰۰، دیگر نمیتواند به مبلغ مالیات اعتراض کند؛ زیرا مالیات مقطوع با تأیید خود مودی پذیرفته شده است. البته از نظر برخی اساتید این حوزه امکان اعتراض در راستای تبصره 1 ماده 216 وجود دارد.

۲. بیاعتباری استفاده غیرقانونی

اگر سازمان امور مالیاتی متوجه شود مودی بدون داشتن شرایط لازم از تبصره ۱۰۰ استفاده کرده است، کلیه اقدامات انجامشده بیاعتبار خواهد شد. در این حالت:

- مالیات بر اساس ماده ۹۷ قانون مالیاتهای مستقیم مجدداً محاسبه و مطالبه میشود.

- مودی علاوه بر مالیات، مشمول جریمه عدم تسلیم اظهارنامه در موعد مقرر خواهد شد.

- همچنین امکان استفاده از کلیه معافیتها و نرخ صفر (از جمله معافیت ماده ۱۰۱) برای او از بین میرود.

۳. محرومیت از برخی معافیتها و مشوقها

مودیانی که از تبصره ماده ۱۰۰ استفاده کنند:

- نمیتوانند از مشوق ماده ۱۳۱ (تخفیف نرخ مالیاتی بابت افزایش درآمد) بهرهمند شوند.

- امکان استفاده از ماده ۱۳۷ (کسر هزینههای درمانی از درآمد مشمول مالیات) را نیز از دست خواهند داد.

- همچنین متقاضیان استفاده از معافیتهای مواد ۱۶۵ و ۱۷۲ هم مشمول این تبصره نمیشوند.

۴. امکان رسیدگی مجدد در شرایط خاص

این تبصره مانع از رسیدگی به اظهارنامههای تسلیمشده در موعد مقرر نمیشود. بنابراین اگر بعداً اسناد و مدارکی مبنی بر فروش یا درآمد بیشتر به دست سازمان برسد:

- اگر مودی واجد شرایط تبصره باشد اما درآمد واقعی بیش از مبلغ اظهارشده بوده و تفاوت آن بیش از ۱۵٪ باشد، سازمان میتواند مابهالتفاوت مالیات مقطوع و مالیات واقعی را مطالبه کند.

- تنها مزیت در این حالت این است که مودی مشمول جریمه عدم ارسال اظهارنامه (موضوع ماده ۱۹۲) نخواهد شد.

۵. عبور از سقفهای قانونی

اگر درآمد واقعی مودی بیش از نصابهای تعیینشده (۲۱.۶ میلیارد برای انفرادی و ۴۳.۲ میلیارد برای مشارکتی) باشد، محاسبه مالیات دیگر بر اساس تبصره ۱۰۰ نخواهد بود، بلکه مطابق ماده ۹۷ و با تمامی جرایم مربوطه (از جمله ماده ۱۹۰ و ۱۹۲) انجام میشود.

نکته: سازمان در سال ۱۴۰۳ بهطور خاص تأکید کرده که ثبت فروش واقعی در فرم تبصره ۱۰۰ الزامی است. اگر فروش واقعی کمتر اظهار شود، خطر رسیدگی و مطالبه جرایم بعدی وجود خواهد داشت.

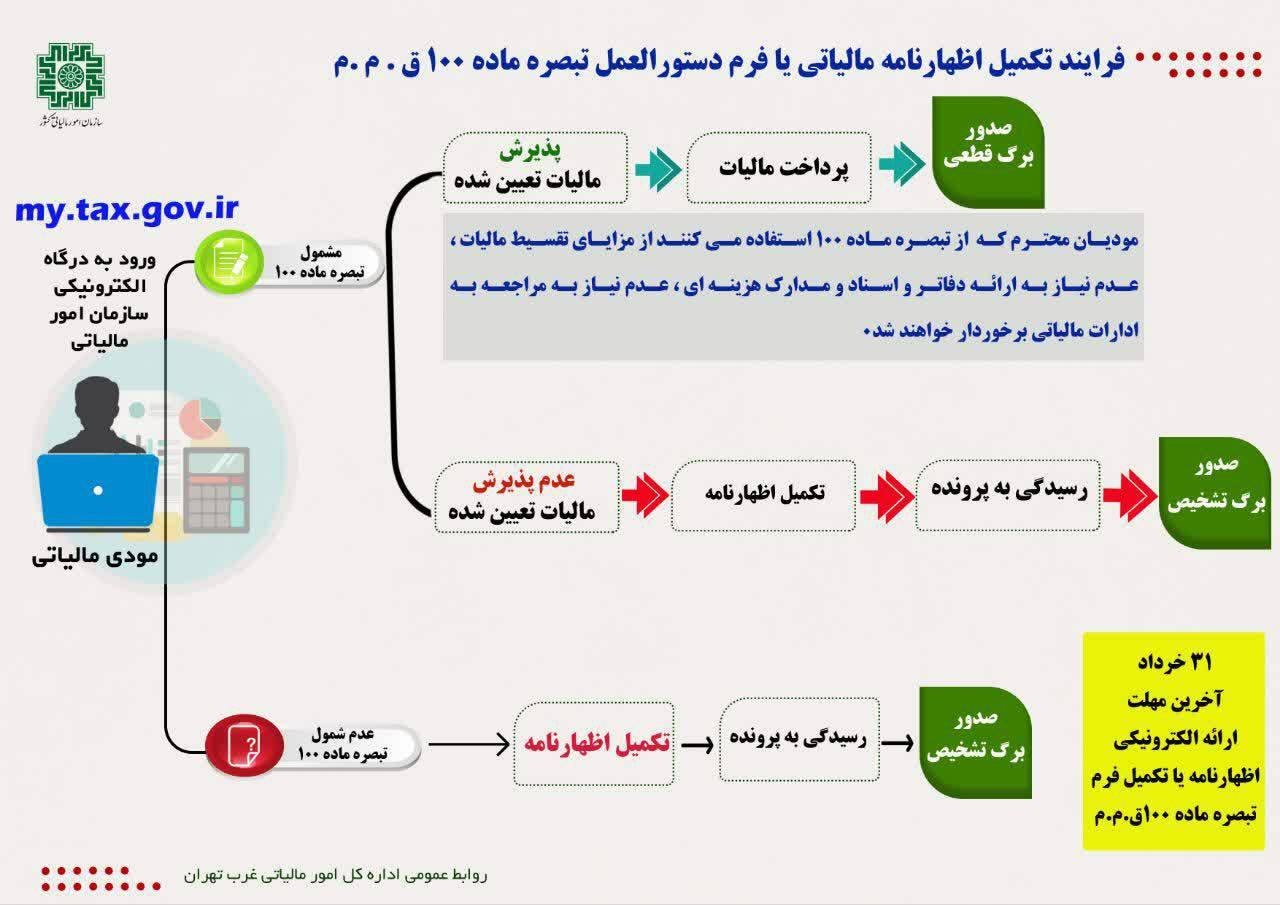

مهلت استفاده از تبصره ماده 100 قانون مالیات مستقیم

طبق قانون، کلیه اشخاص حقیقی مشمول تا پایان خردادماه هر سال فرصت دارند فرم تبصره ماده ۱۰۰ را تکمیل کنند.

اما در سال ۱۴۰۳، سازمان امور مالیاتی اعلام کرده که بارگذاری فرم تبصره ماده ۱۰۰ در درگاه خدمات الکترونیک مالیاتی (my.tax.gov.ir) تا ۱۵ شهریور ادامه خواهد داشت.

نکته مهم: اگر مالیات عملکرد شما صفر باشد، سازمان از طریق پیامک اطلاعرسانی میکند و دیگر نیازی به تکمیل فرم نخواهید داشت. این موضوع فقط برای همان پروندهای که پیامک دریافت کردهاید معتبر است و سایر پروندهها همچنان باید تکالیف خود را انجام دهند.

نحوه استفاده از تبصره ماده ۱۰۰ قانون مالیات مستقیم

مودیانی که مشمول تبصره ۱۰۰ میشوند، از ارائه اظهارنامه مالیاتی تفصیلی و دفاتر قانونی معاف هستند، اما باید فرم مخصوص تبصره ماده ۱۰۰ را تکمیل کنند. این فرم با اظهارنامههای عادی تفاوت دارد و شرایط و مراحل خاصی دارد.

مراحل تکمیل فرم تبصره ماده ۱۰۰

-

ورود به سامانه درگاه ملی خدمات مالیاتی به نشانی my.tax.gov.ir.

-

وارد کردن کد ملی و رمز عبور در کادرهای مشخصشده. (در صورت نداشتن رمز عبور، ابتدا باید در سامانه ثبتنام کنید.)

-

دریافت و وارد کردن کد شش رقمی پیامکی که به شماره همراه ثبتشده ارسال میشود.

-

مشاهده پیام بالای صفحه با مضمون:

«جهت ارسال اظهارنامه مالیات عملکرد و توافق تبصره ماده ۱۰۰ اینجا کلیک کنید»

با کلیک روی این پیام وارد بخش مخصوص ثبت فرم میشوید. -

تکمیل اطلاعات درآمد، هزینهها (در صورت وجود)، و تأیید نهایی فرم.

نکات مهم هنگام تکمیل فرم

-

حتماً فروش واقعی خود را وارد کنید. اگر فروش کمتر از واقع ثبت شود و بعداً مستندات خلاف آن به دست سازمان برسد، علاوه بر مالیات، جرایم سنگینی اعمال خواهد شد.

-

پس از تأیید فرم، مالیات شما قطعی محسوب شده و برگ قطعی صادر میشود؛

-

در صورت رد فرم، شما موظف به تسلیم اظهارنامه کامل مالیاتی تا ۳۱ شهریور سال (۱۴۰۴) خواهید بود.

مثال: فرض کنید یک مودی خردهفروش با فروش سالانه ۱۵ میلیارد تومان مشمول تبصره ۱۰۰ است. او با ورود به سامانه، فرم بارگذاریشده را مشاهده میکند. اگر آن را تأیید کند، مالیات مقطوع همان لحظه قطعی میشود. اما اگر تأیید نکند، باید تا پایان شهریور سال اظهارنامه کامل تسلیم کند.

نحوه تقسیط مالیات مقطوع موضوع تبصره ماده 100 ، سقف تبصره مالیات مستقیم 1403

بر اساس بخشنامه ۲۰۰/۳۸۸۴۲ مورخ ۱۴۰۳/۰۵/۲۹ (با استنادهای تکمیلی به ۱۱۲۳۷/۲۰۰/د ۱۴۰۳/۰۲/۲۵)، اگر مودی امکان پرداخت یکجای مالیات مقطوع/ابرازی را ندارد، تقسیط به شرح زیر است:

وضعیت: فاقد بدهی یا دارای ترتیبپرداخت بدهیهای قبلی

نوع ارسال: فرم تبصره ۱۰۰ یا اظهارنامه پیشفرض

تقسیط:

۹ قسط مساوی ~ حدود ۸ ماه (با چک الکترونیکی / ترتیب پرداخت ماده ۱۶۷)

یا ۵ قسط مساوی ~ حدود ۴ ماه (مسیر کوتاهتر)

وضعیت: دارای بدهی قبلی

نوع ارسال: فرم تبصره ۱۰۰ یا اظهارنامه پیشفرض

تقسیط: ۳ قسط مساوی ~ حدود ۲ ماه

وضعیت: ارسال اظهارنامه مالیاتی کامل (بهجای تبصره/پیشفرض)

تقسیط: ۲ قسط مساوی ~ حدود ۱ ماه

نکتهها:

• در مسیرهای بلندتر، ثبت ترتیب پرداخت از طریق چک الکترونیکی (ماده ۱۶۷) الزامی است.

• عدم پرداخت در مواعد مشمول جریمهی ماده ۱۹۰ میشود.

• «اظهارنامه پیشفرض» از نظر تقسیط، همپوشان با «فرم تبصره ۱۰۰» محسوب میشود (همان شرایط اقساط).

نکات تکمیلی در خصوص تقسیط و پرداخت

-

هزینه اجاره املاک استیجاری مرتبط با فعالیت تجاری در صورت احراز، میتواند در محاسبه مالیات مقطوع لحاظ شود.

-

عدم پرداخت اقساط یا مالیات در موعد مقرر موجب تعلق جریمه ماده ۱۹۰ قانون مالیاتهای مستقیم خواهد شد.

-

سازمان امور مالیاتی در سال ۱۴۰۳ اعلام کرده که برای تشویق مودیان به پذیرش فرم تبصره ۱۰۰، شرایط تقسیط در این حالت سادهتر و بلندمدتتر از حالت ارائه اظهارنامه کامل است.

مثال: اگر یک مودی خردهفروش ۲ میلیارد تومان مالیات مقطوع داشته باشد و بدهی قبلی نداشته باشد، میتواند آن را طی ۱۰ قسط ۲۰۰ میلیونی در مدت ۹ ماه پرداخت کند. اما اگر همان مودی بدهی قبلی داشته باشد و اظهارنامه کامل بدهد، نهایتاً میتواند فقط در ۳ قسط طی ۲ ماه مالیات خود را بپردازد.

بر اساس دستورالعمل ۲۰۰/۳۸۸۴۲ مورخ ۱۴۰۳/۵/۲۹ شرایط تقسیط بهصورت خلاصه:

| وضعیت مودی | نوع ارسال | تعداد اقساط | بازه تقریبی |

| فاقد بدهی یا دارای ترتیبپرداخت بدهیهای قبلی | فرم تبصره ۱۰۰ یا اظهارنامه پیشفرض | ۹ قسط مساوی | حدود ۸ ماه (چک الکترونیکی) |

| همان حالت بالا | همان | ۵ قسط مساوی | حدود ۴ ماه |

| دارای بدهی قبلی | فرم تبصره ۱۰۰ یا اظهارنامه پیشفرض | ۳ قسط مساوی | حدود ۲ ماه |

| ارسال اظهارنامه مالیاتی (بهجای تبصره) | اظهارنامه | ۲ قسط مساوی | حدود ۱ ماه |

نتیجهٔ عملی: سیاست ۱۴۰۳ مؤدیان را به پذیرش تبصره ۱۰۰/اظهارنامهٔ پیشفرض تشویق میکند؛ چون تسهیلات تقسیط بهتری نسبت به ارسال اظهارنامهٔ تفصیلی دارد

ثبت فروش واقعی و قاعده اختلاف ۱۵٪

- اگر فروش واقعی شما بیشتر از رقم درجشده در فرم است، حتماً رقم واقعی را اعلام کنید.

- اگر بعداً مدارکی به دست سازمان برسد:

- تا زیر سقف نصابها و اختلاف بیش از ۱۵٪، فقط مابهالتفاوت مالیات مطالبه میشود (بدون جریمهٔ کتمان درآمد ماده ۱۹۲).

- اگر فروش واقعی از سقف نصابها عبور کرده باشد، محاسبه طبق ماده ۹۷ + جرایم ۱۹۰ (عدم پرداخت بهموقع) و ۱۹۲ (کتمان).

پیامدهای عدم پذیرش فرم یا عدم ارسال اظهارنامه

- پذیرش فرم، مالیات قطعی و صدور برگ قطعی.

- عدم پذیرش فرم، باید اظهارنامه بدهید (تا ۳۱/۶/۱۴۰۴).

- نه فرم، نه اظهارنامه و فروش کمتر از ۲۱٫۶، برگ قطعی بر مبنای فرم بارگذاریشده صادر و ۱۰ روز برای پرداخت فرصت دارید.

- خروج از تبصره بهعلت تخلف/نصاب، محاسبه طبق ماده ۹۷ + ۱۹۰ و ۱۹۲؛ همچنین عدم امکان استفاده از معافیت ماده ۱۰۱ (معافیت معیشتی صاحبان مشاغل).

کارتخوان و سامانه مؤدیان؛ خط قرمز تبصره ۱۰۰

طبق ماده ۱۴ مکرر قانون پایانههای فروشگاهی و سامانه مؤدیان: اگر مکلف به صدور صورتحساب در سامانه مؤدیان یا نصب و استفاده از کارتخوان هستید و خودداری کنید، از تسهیلات تبصره ۱۰۰ محروم میشوید.

اینتاکد (کد فعالیت) و امکان اعتراض

اگر اینتاکد پروندهٔ شما با فعالیت واقعی منطبق نباشد:

- مابهالتفاوت مالیات مقطوع با رعایت نصابها محاسبه و برگ قطعی صادر میشود.

- میتوانید اعتراض کنید؛ ارائهٔ مستندات (جواز کسب و… ) برای اثبات ضروری است.

مشاغل خاص: نمایشگاه خودرو، املاک، حقالعملکاری

در این مشاغل، همهٔ وجوه واریزی لزوماً درآمد نیست. دستورالعمل تصریح کرده این ویژگی در محاسبهٔ مالیات لحاظ میشود.

پزشکان و علیالحساب ۱۰٪

برای پزشکانی که در مراکز درمانی فعالیت دارند، ۱۰٪ حقالزحمه بهعنوان علیالحساب کسر میشود. مالیات نهایی بین رقم تبصره ۱۰۰ و مبالغ علیالحساب مقایسه میشود و هر کدام بیشتر باشد ملاک است.

مالیات صفر: عدم نیاز به ارسال فرم

اگر مالیات عملکرد شما صفر محاسبه شود، نیازی به ارسال فرم تبصره ۱۰۰ در «مایتکس» ندارید و این موضوع از طریق پیامک به شما اطلاع داده میشود.

اگر چند پرونده دارید، معافیت فقط برای همان پروندهای است که پیامک «مالیات صفر» گرفته؛ سایر پروندهها تکالیف خود را دارند.

اطلاعرسانی پیامکی «MALIAT» و نکات اجرایی

- مشمولان، تا ۱۵ شهریور پیامکی از سرشماره MALIAT دریافت میکنند (بدون شماره تماس). با کلیک روی لینک، فرم تبصره ۱۰۰ باز میشود.

- آمار سال قبل: از بیش از ۹ میلیون مودی، حدودا ۱٫۱ میلیون اظهارنامه ثبت شد و حدود ۲٫۵٪ رسیدگی شد.

- اگر هنگام ثبتنام مستأجر بودن واحد کسب را اعلام کرده باشید، هزینهٔ اجاره قابلقبول مالیاتی است.

نمونه پیامکهای مالیات مقطوع تبصره ماده ۱۰۰ (عملکرد ۱۴۰۳)

هزینه اجاره؛ چگونه پذیرفته میشود؟

- همانند ۱۴۰۲، هزینهٔ اجاره میتواند در محاسبهٔ مالیات مقطوع اثرگذار باشد؛

- شرط: موجر باید تأییدیه را ارائه کند و اطلاعات در سامانه ثبت/تطبیق شود.

مثالهای کاربردی برای درک بهتر

مثال ۱ | مشاغل انفرادی زیر نصاب

فروش ۱۴۰۳ شما ۱۸ میلیارد تومان است. پایانهٔ فروشگاهی داشتهاید و مالیات ۱۴۰۲ را تسویه کردهاید. فرم تبصره ۱۰۰ برایتان فعال میشود. رقم مالیات را بررسی میکنید؛ اگر صحیح است میپذیرید. برگ قطعی صادر میشود. در صورت نقدینگی محدود، از ۹ قسط استفاده میکنید.

مثال ۲ | مشارکتی با عبور سهم شریک از نصاب

مشارکت دو نفره با مجموع فروش ۴۰ میلیارد؛ سهم شریک A برابر ۲۲ میلیارد است. بهرغم اینکه مجموع کمتر از ۴۳٫۲ است، چون سهم یکی از شرکا از ۲۱٫۶ عبور کرده، مشمول تبصره ۱۰۰ نیستید.

مثال ۳ | اختلاف ۱۲٪ vs ۲۰٪ با واقعیت

فرم تبصره ۱۰۰ فروش ۲۰ میلیارد را نشان میدهد اما فروش واقعی ۲۲ میلیارد (۱۰٪+). بهتر است ۲۲ را درج کنید. اگر درج نکنید و اسناد به دست سازمان برسد: چون اختلاف کمتر از ۱۵٪ است، احتمال صرفنظر زیاد است؛ ولی اگر اختلاف بیش از ۱۵٪ باشد، مابهالتفاوت مالیات مطالبه میشود (بدون جرایم کتمان، تا وقتی زیر نصابها هستید).

مثال ۴ | عبور از نصاب پس از رسیدگی

فرم تبصره ۱۰۰ ، ۲۱ میلیارد است اما فروش واقعی بعد از رسیدگی ۲۳ میلیارد. عبور از نصاب، محاسبه طبق ماده ۹۷ و اعمال جرایم ۱۹۰ و ۱۹۲؛ همچنین ماده ۱۰۰ دیگر قابل استفاده نیست.

مثال ۵ | مالیات صفر و چند پرونده

برای یکی از پروندهها پیامک «مالیات صفر» دریافت کردهاید، برای همان پرونده نیازی به ارسال فرم نیست، اما سایر پروندهها تکالیف خود را دارند.

عکس های بخش نامه

دیدگاه کاربران

مطالب مرتبط

- دی 29, 1404

- بدون دیدگاه

- دی 29, 1404

- بدون دیدگاه

- شهریور 1, 1404

- بدون دیدگاه

5 دیدگاه در “تبصره ماده صد مالیاتهای مستقیم، نحوه محاسبه و شرایط استفاده”

مقاله و اطلاعات بسیار مفید بود. فقط در خصوص مشارکت مدنی که مبلغ فروش به 36 میلیارد تومان و امسال حدنصاب فروش به چهل و سه میلیارد و دویست میلیون تومان رسیده چه شرایطی دارد؟

سلام و وقت بخیر

خیلی خوشحالیم که مقاله برای شما مفید بوده

در خصوص مشارکتهای مدنی، حد نصاب فروش برای استفاده از تبصره ۱۰۰ در سال جاری ۴۳ میلیارد و ۲۰۰ میلیون تومان است.

اگر مجموع درآمد مشارکت از این سقف بالاتر برود، یا حتی اگر سهم یکی از شرکا بهتنهایی بیش از این حد نصاب باشد، آن مشارکت دیگر مشمول تبصره ۱۰۰ نخواهد بود و باید تکالیف کامل از جمله تسلیم اظهارنامه و نگهداری دفاتر انجام شود.

امیدوارم این توضیحات شفاف کرده باشد

سپاسگزارم توصیحات شفاف و کافی بود متشکرم.

سلام، ممنون از اطلاعات خوبی که ارائه کردید.

امسال سیستم برای ماده ۱۰۰ مالیات من را ۸۰ میلیون تومان نشان میدهد (در حالیکه سال گذشته با ممیز کل روی مبلغ ۸۹ میلیون توافق کرده بودیم). وقتی تأیید را میزنم، در فرم عدد فروش چند برابر بیشتر نمایش داده میشود.

اگر مالیات آن فروش را دستی حساب کنم، حدود ۲۴۰ میلیون میشود، اما سیستم همان ۸۰ میلیون را لحاظ کرده است. نگرانم که اگر این رقم را تأیید کنم، در سالهای بعد برایم مشکلی ایجاد شود. نظر شما در این مورد چیست؟

با تشکر 🌹

سلام و روز شما بخیر 🌹

در تبصره ۱۰۰ فقط رقم فروش اعلام شده در سامانه ملاک نیست و گردش حسابهای بانکی نیز بررسی میشود. اگر مبلغ فروش واقعی شما با گردش حساب شما (نه فقط پوز و درگاه پرداخت) همخوانی نداشته احتمال محاسبه مالیات متمم در آینده وجود دارد، بهتر است مبلغ فروش واقعی را ثبت و مالیات متعلقه را پرداخت کنید تا در همین مقطع مالیات نهایی شود.

با این حال، می توانید مالیات محاسبه شده در سامانه تبصره ۱۰۰ را بپذیرید و بعداً مابه تفاوت مطالبه شده را پرداخت کنید البته این اقدام ریسک پرونده شما را افزایش می دهد.

ضمناً حتی بعد از تأیید تبصره ۱۰۰ نیز امکان اعتراض از طریق ماده ۲۱۶ قانون مالیاتهای مستقیم وجود خواهد داشت.

🔎 توجه داشته باشید این توضیحات صرفاً بر اساس اطلاعات موجود ارائه شده و توصیه میکنیم برای بررسی دقیق جزئیات پرونده، حتماً با یک مشاور مالیاتی متخصص و معتمد مشورت کنید.